1. Rückblick

In den letzten fünf Wochen wurde der Bitcoin mal wieder seinem volatilen Ruf gerecht und hielt die Anleger mit einer beiten Handelspanne von rund 13.000 USD in Atem. Nachdem die Notierungen Anfang August im Zuge des „Nikkei-Index Carry Trade Crashs“ kurzzeitig bis auf knapp unter 50.000 USD (49.577 USD) fielen, konnten sich die Preise bis zum Ende des Monats angetrieben von den haussierenden Aktienmärkten bis auf 65.103 USD erholen.

Von hier aus wurde der Bitcoin jedoch innerhalb von nur zwei Wochen bis 52.546 USD am 6.September erneut in die Tiefe gedrückt. Die überverkaufte Lage an diesem Tiefpunkt brachte allerdings wieder eine deutliche Erholung, so dass der Bitcoin aktuell um 63.000 USD notiert und an seiner flach verlaufenden 200-Tagelinie (63.935 USD) anklopft.

Angesichts der insgesamt doch relativ stabilen Lage an den Aktienmärkten und der großzügig ausgefallenen ersten US-Zinssenkung seit vier Jahren (minus 50 Basispunkte), dürfte sich die von uns richtig prophezeite Korrektur- und Konsolidierungsphase nun vermutlich in ihren letzten Zügen befinden. Schließlich sollte das Ende der restriktiven Geldpolitik in den kommenden Monaten wohl fast alle Assetklassen zunächst nach oben hieven. Insbesondere der Krypto-Sektor dürfte hiervon profitieren.

Aktuell fehlen dem Zugpferd Bitcoin noch rund 10.750 USD bzw. 16,5% bis zum Allzeithoch vom 14.März bei 73.793 USD. Allerdings ist die Bitcoin-Dominanz seit dem großen Tiefpunkt im November 2022 nur am Steigen und erreichte zuletzt über 58,5% der gesamten Marktkapitalisierung des Krypto-Sektors.

Wie immer gab es im Krypto-Ökosystem auch jede Menge spannende Entwicklungen. Insbesondere die bevorstehende Umwandlung des MATIC-Tokens von Polygon in den neuen POL-Token im September 2024 könnte sich angesichts des darniederliegenden Kurses von 0,40 USD als eine Chance erweisen. Große Krypto-Börsen wie Binance unterstützen die Migration, die Teil des „Polygon 2.0“-Updates ist und auf unbegrenzte Skalierbarkeit und vereinheitlichte Liquidität abzielt. Zudem starteten neue Layer-2-Projekte wie Pepe Unchained, die darauf abzielen, die Skalierbarkeit und Effizienz von Ethereum zu verbessern.

Diese Entwicklungen unterstreichen die kontinuierliche Innovation und Weiterentwicklung im Krypto-Sektor. Ethereum ist allerdings im gesamten Bullenmarkt der letzten zwei Jahre ein Underperfomer und hat in der Spitze vom Frühlingshoch fast 50% verloren.

2. Chartanalyse Bitcoin in US-Dollar

2.1 Wochenchart: Henkel nähert sich seinem Abschluss

Bitcoin in USD, Wochenchart vom 22. September 2024. Quelle: Tradingview

Seit dem Herbst 2021 und dem damaligen Allzeithoch bei 69.000 USD hat sich mit dem Rücksetzer bis auf 15.479 USD sowie dem neuen Allzeithoch am 14.März bei 73.794 USD eine große Tasse („Cup-and-Handle“) gebildet. Wie vermutet, arbeitet sich der Bitcoin nun bereits seit dem Frühjahr an dem dazugehörenden Henkel ab. Innerhalb dieses Henkels sollte die Konsolidierung/Korrektur vor allem über die Zeit und weniger über tiefe Preisrücksetzer gespielt werden. Dieses Vorhaben ist mittlerweile weit vorangeschritten. Trotzdem könnte es bis zum finalen Abschluss des Henkels möglicherweise auch noch ein paar Monate länger dauern.

Grundsätzlich gilt, dass der Bitcoin für den erfolgreichen Abschluss der Tasse-Henkel-Formation einen Ausbruch auf neue Allzeithochs, also mindestens auf über 73.794 USD benötigt. Da die horizontale Widerstandszone etwas „schief“ angelegt ist, wäre der endgültige Ausbruch nach oben wohl erst mit Kursen oberhalb von ca. 77.000 USD bestätigt. Allerdings deutet jeder weitere Kursanstieg über 70.000 USD bereits darauf hin, dass der Bitcoin-Preis tendenziell nach oben strebt und letztlich neue Höchststände anvisieren möchte.

Auf der Unterseite sollte das Augusttief bei 49.577 USD jetzt idealerweise nicht mehr unterschritten werden. Andernfalls trübt sich die Charttechnik deutllich ein. Innerhalb des Henkels wären Rücksetzer bis in die Region von ca. 52.000 bis 53.000 USD aber noch möglich und sollten vorsichtshalb mit einkalkuliert werden.

In der Summe ist der Wochenchart nach wie vor neutral. Der leichte Abwärtsdrall könnte in Kürze mit einem Anstieg über das Augusthoch bei 65.103 USD negiert werden. Der Stochastik-Oszillator befindet sich jedoch weiterhin im Sinkflug und könnte noch mehr Zeit bis zur Trendwende benötigen. Zwar wurde die stark überkaufte Lage vom Frühjahr vollständig abgebaut, eine ideale überverkaufte Situation liegt jedoch (noch) nicht vor. Insgesamt hinterlässt der Wochenchart eher den Eindruck, dass sich der Beginn der Ausbruchsrally noch verzögern könnte.

2.2 Tageschart: 200-Tagelinie ist Widerstand

Bitcoin in USD, Tageschart vom 22. September 2024. Quelle: Tradingview

Auf dem Tageschart ist der Bitcoin Anfang August unter seine 200-Tagellinie (63.937 USD) gerutscht und konnte diese bislang auch nicht wieder nachhaltig zurückerobern. Das ist grundsätzlich eher bärisch.

Gleichzeitig notiert der Stochastik-Oszillator bullisch eingebettet in der überkauften Zone. Der dadurch festgezurrte Aufwärtstrend könnte daher in Kürze durchaus für die Rückkehr über die 200-Tagellinie sorgen. Sobald der bullisch eingebettete Zustand jedoch verloren geht, hat der Stochastik-Oszillator sehr viel Luft nach unten bis zur überverkauften Zone. Ein direkter Anstieg bis auf über 70.000 USD ist damit eher unwahrscheinlich. Eine Bewegung bis zur Oberkante des Abwärtstrendkanals im Bereich um ca. 68.000 USD wäre wohl das maximal Erwartbare. Bis dahin fehlen aber noch rund 5.000 USD bzw. rund 8%.

Insgesamt befindet sich der Tageschart derzeit im super-bullischen Zustand, solange beide Linien des Stochastik-Oszillators oberhalb von 80 notieren. Trotzdem ist die Luft kurzfristig schon etwas dünn geworden, so dass in den kommenden Wochen durchaus nochmal ein größeres Durchatmen nicht überraschend wäre. Scheitern die Bullen bereits an der 200-Tagelinie trübt sich die Lage deutlich ein.

3. Sentiment Bitcoin – Ausgeglichene Stimmung

Crypto Fear & Greed Index vom 21. September 2024. Quelle: Bitcoin Magazine Pro.

Der „Crypto Fear & Greed Index“ notiert mit 54 von 100 Punkten derzeit in einem neutralen Bereich.

CMC Crypto Fear & Greed Index vom 21. September. Quelle: Coinmarketcap

Zu dem gleichen Ergebnis kommt der „CMC Crypto Fear & Greed Index“ von CoinMarketCap.

Nachdem es in den vergangenen zwei Monaten mehrmals zu einer Verkaufspanik gekommen ist, hat sich das Sentiment jetzt beruhigt. Gleichzeitig dürften die teilweise scharfen Kursrücksetzer wieder genügend Skepsis in den Markt gebracht haben. Insofern sehen wir das Sentiment als bereinigt an und vermuten, dass das Stimmungspendel in den kommenden Monaten wieder gen deutlich erhöhten Optimismus-Werten ausschlagen kann.

Insgesamt zeichnet das Sentiment eine ausgeglichene Stimmungslage und steht einer neuen Rally im Sektor nicht mehr im Weg.

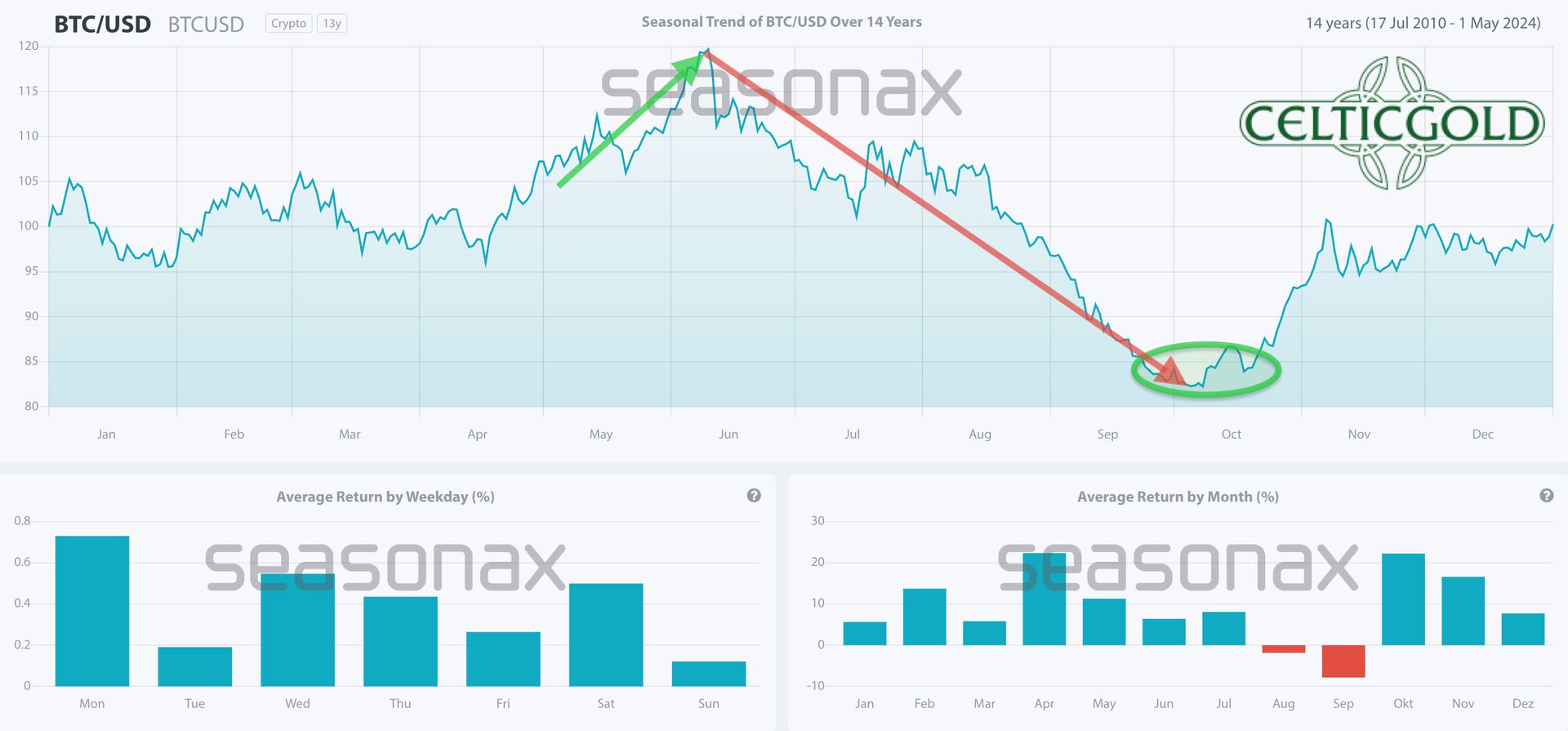

4. Saisonalität Bitcoin – In der zweiten Oktoberwoche dreht die Saisonalität auf bullisch

Bitcoin Saisonalität vom 3. Mai 2024. Quelle: Seasonax

Immer wieder hatten wir in den vergangenen Monaten darauf hingewiesen, dass die saisonale Statistik dem Bitcoin die Sommermonate über nicht wohlgesonnen ist. Pünktlich zum heutigen Herbstbeginn dreht das saisonale Muster in den kommenden drei Wochen aber auf bullisch. Insbesondere die zweite Oktoberhälfte war in der Vergangenheit häufig von explosiven Kursanstiegen gekennzeichnet.

Zusammengefasst hat der Bitcoin seine saisonale Talsohle erreicht und sollte demnach ab Mitte Oktober wieder durchstarten können.

5. Bitcoin gegen Gold (Bitcoin/Gold-Ratio)

Bitcoin/Gold-Ratio, Tageschart vom 22. September 2024. Quelle: Tradingview

Bei Kursen von rund 63.000 USD für einen Bitcoin und ca. 2.620 USD für eine Feinunze Gold, muss man für einen Bitcoin derzeit etwa 24 Unzen Gold bezahlen. Andersherum gesagt kostet eine Feinunze Gold aktuell ca. 0,0415 Bitcoin.

Gegen den starken Goldpreis hat der konsolidierende Bitcoin in den letzten Monaten in der Spitze über 38% eingebüßt. Eine Trendwende ist auf dem Ratio-Chart bislang nicht zu erkennen. Vielmehr dreht die 200-Tagelinie (ca. 27,5) mittlerweile nach unten, während das Ratio selbst klar und deutlich unterhalb dieser vielbeachteten Durchschnittslinie notiert.

In der Summe bestätigt die Ratio-Analyse einmal mehr die nach wie vor intakte Konsolidierung/Korrektur beim Bitcoin. Ein Ende ist bislang nicht absehbar, insbesondere auch weil sich der Goldpreis innerhalb seines starken Aufwärtstrends wohl auf dem Weg in Richtung 3.000 USD befinden dürfte.

6. Makro-Update – Wende in der US-Geldpolitik

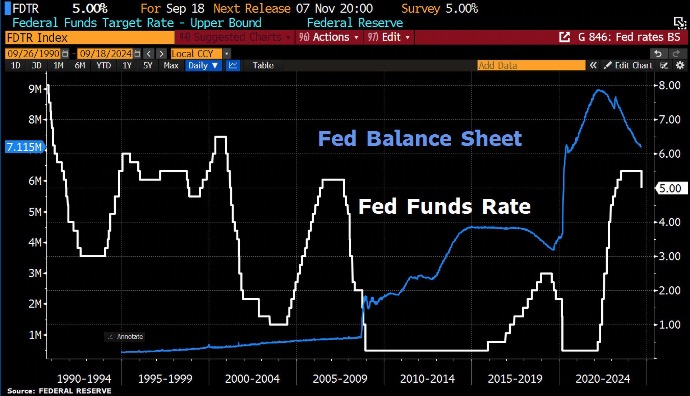

Fed-Bilanz vs. Fed Funds Rate, vom 18. September 2024. Quelle: Holger Zschäpitz

Die US-Notenbank Federal Reserve (Fed) hat am 18. September 2024 zum ersten Mal seit über vier Jahren eine Zinssenkung vorgenommen. Der Leitzins wurde um 0,5 Prozentpunkte auf eine Spanne von 4,75 bis 5,0 Prozent gesenkt. Diese Entscheidung markiert eine wichtige Wende in der Geldpolitik der Fed, nachdem sie zuvor die Zinsen kontinuierlich erhöht hatte, um die Inflation einzudämmen. Die Zinssenkung erfolgte vor dem Hintergrund einer sich abschwächenden Inflation und einer leichten Abkühlung des Arbeitsmarktes in den USA.

Die Auswirkungen dieser Zinssenkung und das offizielle Ende der restriktiven Geldpolitik dürften weitreichend sein. Für Verbraucher und Unternehmen bedeutet dies potenziell günstigere Kredite, was Investitionen und Konsum ankurbeln könnte. An den Finanzmärkten wurde die Entscheidung daher zunächst positiv aufgenommen. Schließlich machen niedrigere Zinsen spekulativere Anlagen wie Aktien im Vergleich zu festverzinslichen Anlagen attraktiver. Zudem signalisierte die Fed, dass in diesem Jahr eine weitere Zinssenkung um 0,5 Prozentpunkte möglich ist, was die Erwartungen an eine Ausweitung der lockeren Geldpolitik stützt.

Allerdings birgt die Zinssenkung auch Risiken. Es besteht die Gefahr, dass die Inflation wieder ansteigen könnte, wenn die Wirtschaft zu stark stimuliert wird. Zudem könnte der US-Dollar weiter an Wert verlieren, was Auswirkungen auf den internationalen Handel und die globalen Finanzmärkte hätte. Die Fed muss daher weiterhin einen schmalen Grat zwischen Wirtschaftsförderung und Inflationskontrolle beschreiten. Die kommenden Monate werden zeigen, wie sich diese geldpolitische Entscheidung auf die US-Wirtschaft und die globalen Märkte auswirkt.

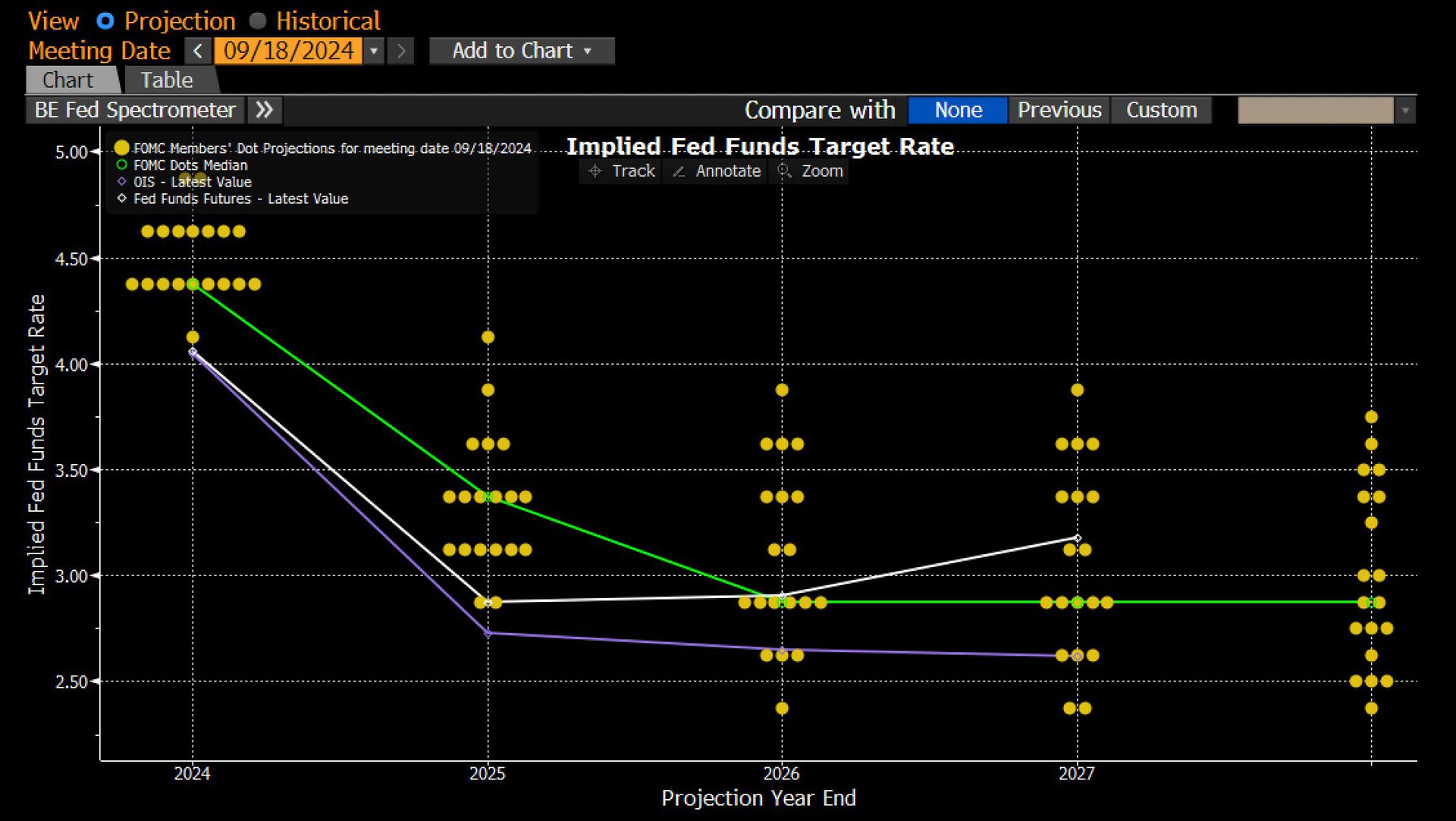

6.1 Märkte erwarten bis zum Jahresende eine weitere US-Zinssenkung von 0,5%

Vom Markt angenommene US-Zinssatz Entwicklung, vom 18. September 2024. Quelle: Holger Zschäpitz

Vom Markt angenommene US-Zinssatz Entwicklung, vom 18. September 2024. Quelle: Holger Zschäpitz

Schon jetzt preisen die Märkte jedenfalls noch deutlich stärkere Zinssenkungen ein, als es von der Fed bislang angedeutet wurde. So haben sich die Fed-Punkte nach unten verschoben, womit die Märkte nun den US-Leitzins bei 4,4 % am Ende dieses Jahres, sowie bei 3,4 % Ende 2025 und bei 2,9 % im Jahr 2026 erwarten.

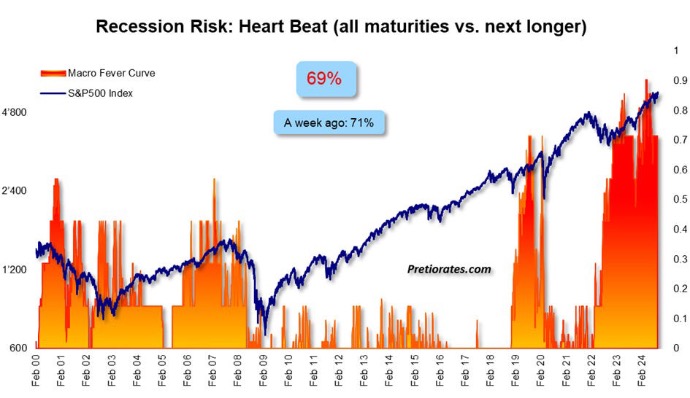

US- Rezessionsrisiko, vom 18. September 2024. Quelle: Pretiorates.com

Der "Heartbeat" der US-Wirtschaft zeigt zudem ein hohes Rezessionsrisiko, obwohl der „Citi US-Economic-Surprise-Index“ kürzlich stark angestiegen ist. Gleichzeitig werden dreimonatige US-Schatzanweisungen höher gehandelt als zehnjährige, was oft auf ein Ende des Zinszyklus und eine Trendwende hinweist.

6.2 Parallelen zu 2007

Zinssenkung um 50 Basispunkte in 2007 und 2024, vom 18. September 2024. Quelle: Sven Henrich

Die erste Zinssenkung der Federal Reserve im September 2007 markierte den Beginn einer Ära der lockeren Geldpolitik als Reaktion auf die sich anbahnende Finanzkrise. Ähnlich wie heute, versuchte die Fed damals, durch Zinssenkungen die wirtschaftliche Entwicklung zu steuern. Die aktuelle Situation im September 2024 weist definitiv Parallelen auf, da die Fed erneut eine Zinswende einleitet, diesmal jedoch vor dem Hintergrund einer sich erholenden Wirtschaft und nachlassender Inflation.

In beiden Fällen - 2007 und 2024 - löste die Zinssenkung zunächst Optimismus an den Finanzmärkten aus. Aktuell sind die langfristigen Folgen der Zinspolitik schwer vorherzusagen. Die Zinssenkungen 2007 konnten die Finanzkrise nicht verhindern, sondern stach die damalige Blase letztlich an.

Aus der Perspektive der Marktpsychologie kann man im Rückblick definitiv zu dem Schluss kommen, dass die Zinssenkungen 2007 die Wahrnehmung der Finanzteilnehmer Schritt für Schritt und ungewollt in eine andere Richtung und letztlich hin zur Frage „Ist es wirklich so schlimm“ lenkten.

Letztlich spielt die Massenpsychologie eine entscheidende Rolle an den internationalen Finanzmärkten und führt regelmäßig zu Phänomenen wie Herdenverhalten, spekulativen Blasen oder Panikverkäufen. Dabei werden Anleger und Händler oft von kollektiven Stimmungen, Euphorie oder Angst beeinflusst, was zu irrationalen Marktbewegungen führen kann. Die Massenpsychologie erklärt, warum Märkte regelmäßig überreagieren und sich von fundamentalen Werten entfernen. Für Marktanalysten und Investoren ist das Verständnis dieser psychologischen Dynamiken entscheidend, um Markttrends besser einschätzen und potenzielle Übertreibungen erkennen zu können. Die Erkenntnisse der Massenpsychologie helfen dabei, das häufig irrationale Verhalten zu erklären und zu antizipieren.

6.3 Blaupause für die nächsten 12 Monate

Wenn man die Ereignisse von 2007 als Blaupause für die nächsten 12 Monate nimmt, könnte man folgende Entwicklungen an den Finanzmärkten erwarten:

- Anfänglicher Optimismus: Nach der ersten Zinssenkung könnte es zunächst und bis Anfang 2025 zu einer positiven Reaktion an den Aktienmärkten kommen, da Anleger auf eine Stimulierung der Wirtschaft hoffen. Insbesondere kleine und mittelgroße Aktien erscheinen im Vergleich zum realen US-Wirtschaftsindikator aktuell unterbewertet. Der Russell 2000 Index hätte daher das Potenzial, den S&P 500 in der Performance zu übertreffen. Gleichzeitig könnte die Volatilität am Anleihemarkt in den kommenden Monaten anziehen, was auf mögliche Unruhen in diesem Sektor hindeutet.

- Zunehmende Volatilität: Bis zum Jahresende könnte die Volatilität an den Märkten deutlich zunehmen, da Unsicherheiten über die wirtschaftliche Entwicklung und mögliche Probleme im Finanzsystem wachsen. Gleichzeitig könnte auch die US-Präsidentschaftswahl für Unruhe sorgen.

- Kreditkrise: Es könnten sich Anzeichen einer Kreditkrise entwickeln, insbesondere wenn bestimmte Sektoren (wie damals der Immobilienmarkt) unter Druck geraten.

- Flucht in sichere Häfen: Anleger könnten verstärkt in als sicher geltende Anlagen wie Staatsanleihen und Gold umschichten. Der Bitcoin dürfte dabei nicht notwendigerweise als sicherer Hafen fungieren.

- Sektorale Unterschiede: Einige Sektoren könnten stärker unter Druck geraten als andere, ähnlich wie 2007, als der Finanzsektor besonders betroffen war.

- Internationale Ausbreitung: Was als lokales Problem beginnt, könnte sich zunehmend auf internationale Märkte ausweiten.

- Weitere geldpolitische Lockerungen: Die Zentralbanken und insbesondere die Fed könnten im weiteren Verlauf zu aggressiveren Zinssenkungen und anderen Maßnahmen gezwungen sein, um die Märkte zu stabilisieren. Psychologisch betrachtet werden die Marktteilnehmer dies jedoch als Eingeständnis der dramatischen Lage interpretieren.

Insgesamt dürfte die erste US-Zinssenkung seit vier Jahren die Finanzmärkte zunächst stimulieren und für Optimismus sorgen. Im Grunde genommen könnten daher fast alle Anlageklasse in den kommenden drei bis vier Monaten deutlich anziehen. Davon sollte natürlich auch der Bitcoin sowie der gesamte Krypto-Sektor profitieren können. Kann sich der Vier-Jahreszyklus durchsetzen, wären bis in das kommende Frühjahr sogar deutliche Kursanstiege bis auf mindestens 100.000 USD+x zu erwarten. Gleichzeitig sollte man schon jetzt Pläne schmieden und Vorbereitungen treffen, um Gewinne rechtzeitig in der absehbaren Übertreibungsphase abzuschöpfen, denn 2025 könnte sehr ungemütlich werden.

7. Fazit: Bitcoin – Noch nicht 100%ig startklar

Obwohl sich die Konsolidierung bzw. Korrektur beim Bitcoin nun schon über sechs Monate lang hinzieht, ist die Trendwende noch nicht in trockenen Tüchern. Möglicherweise benötigt es bis Mitte oder Ende Oktober oder sogar bis zur US-Wahl noch etwas mehr Zeit bzw. eine weitere Streckfolter. Gleichzeitig dürfte preislich betrachtet das Schlimmste bereits ausgestanden sein und jeder etwas größere Rücksetzer wäre eine Kaufchance. Evtl. gibt es nochmals Kurse im Bereich um 54.000 bis 55.000 USD. Sehr viel tiefer sehen wir den Bitcoin vorerst aber nicht mehr fallen. Die Chancen liegen jetzt zunehmend auf der Oberseite.

Florian Grummes

Edelmetall- und Krypto-Experte

www.midastouch-consulting.com

Kostenloser Newsletter

Quelle: www.celticgold.de