1. Rückblick

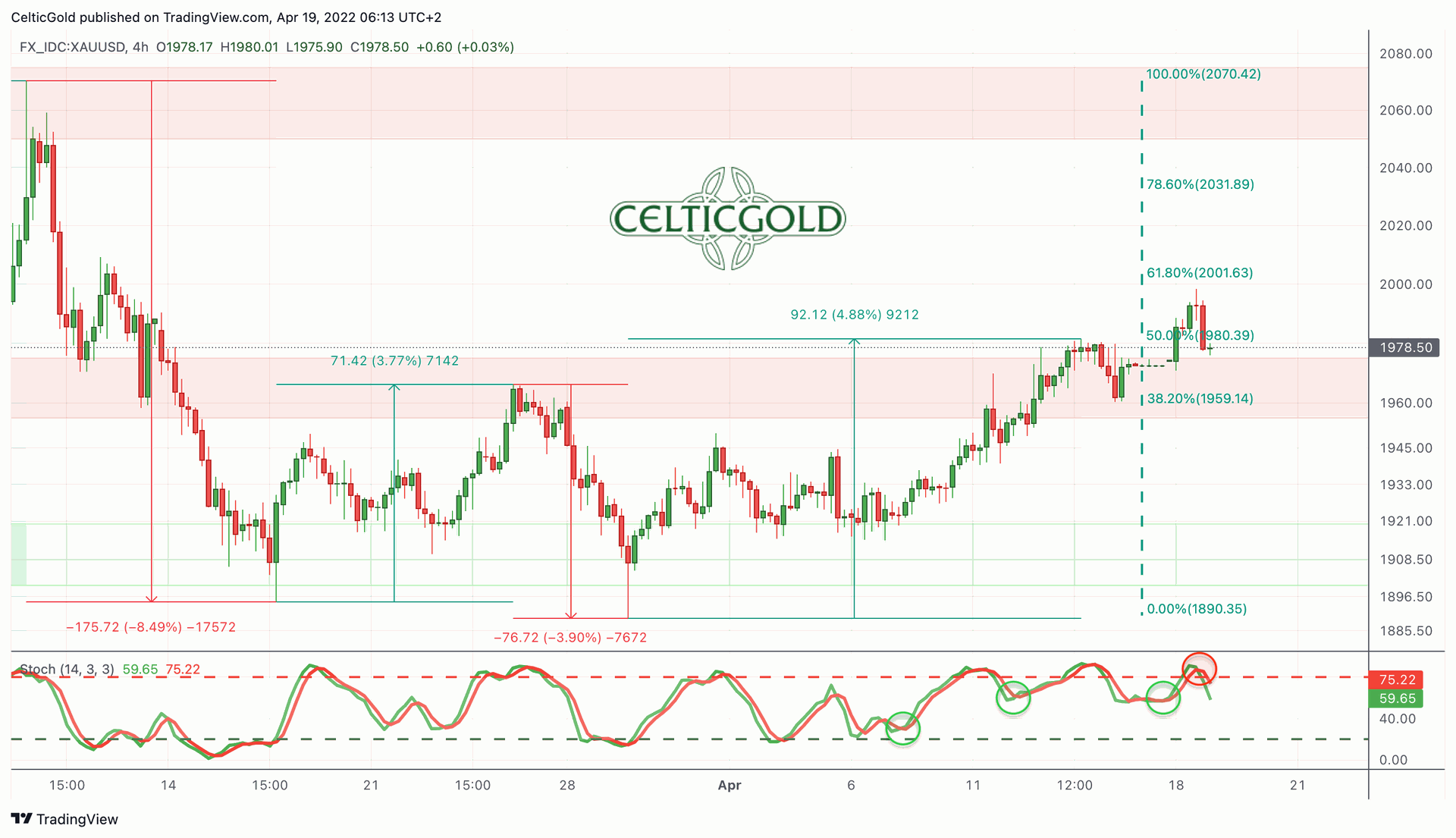

Nach einer steilen und schnellen Rally erreichte der Goldpreis am 8.März mit 2.070 USD pünktlich zum Frühlingsanfang einen wichtigen Hochpunkt. Seitdem kam es zunächst zu einem scharfen Rücksetzer bis auf 1.895 USD sowie im Anschluss wie erwartet zu einer ersten Erholungswelle, welche jedoch bei 1.965 USD scheiterte. In der Folge fielen die Goldnotierungen mit 1.890 USD auf ein neues Tief, nur um sich dann in den letzten zweieinhalb Wochen nach einer konfusen Bodenbildung erneut in Richtung der Widerstandszone um 1.960 USD aufzuschwingen. Mit einem Hoch am Ostermontag bei 1.998 USD ist der Sprung über diesen altbekannten Widerstand eindeutig gelungen und der Goldpreis macht den Eindruck, als ob der Angriff auf die runde Marke von 2.000 USD voll im Gange ist.

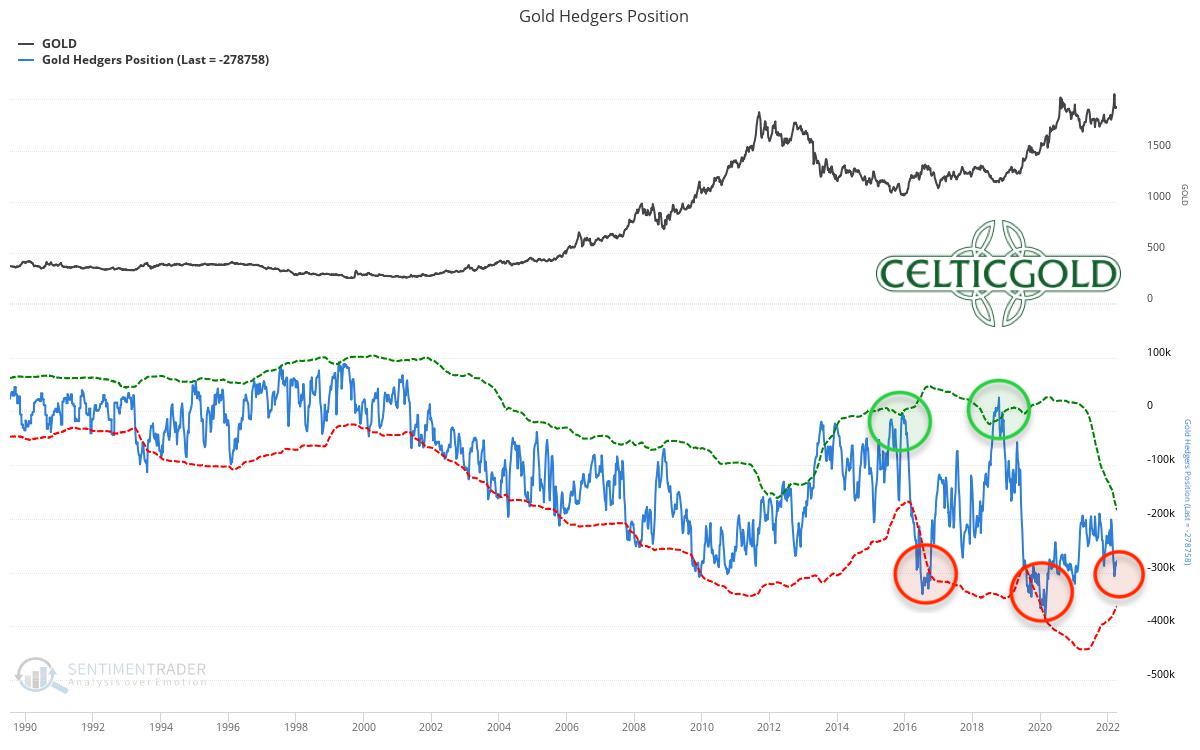

Gold in US-Dollar, 4-Stundenchart vom 19. April 2022. Quelle: Tradingview

Übergeordnet hatten wir ein wichtiges Hoch am Goldmarkt im Frühjahr erwartet und waren in den letzten Wochen vom Beginn einer mehrmonatigen Korrekturphase ausgegangen. Bislang hat sich der Goldpreis gut an diesen Fahrplan gehalten und die nun laufende Erholungswelle hätte wie vermutet noch Platz bis in den Bereich 2.020 USD bis 2.050 USD. Angesichts der hochkomplexen und schwierigen geopolitischen Lage, sowie den weiter anziehenden Inflationsdaten als auch der Nähe zum entscheidenden technischen Ausbruch (ca. 2.080 USD) aus der mehrjährigen Korrekturformation bleibt der Sprung in ungekannte Preisregionen allerdings weiterhin ein mögliches und sehr bullisches Alternativszenario.

2. Chartanalyse Gold in US-Dollar

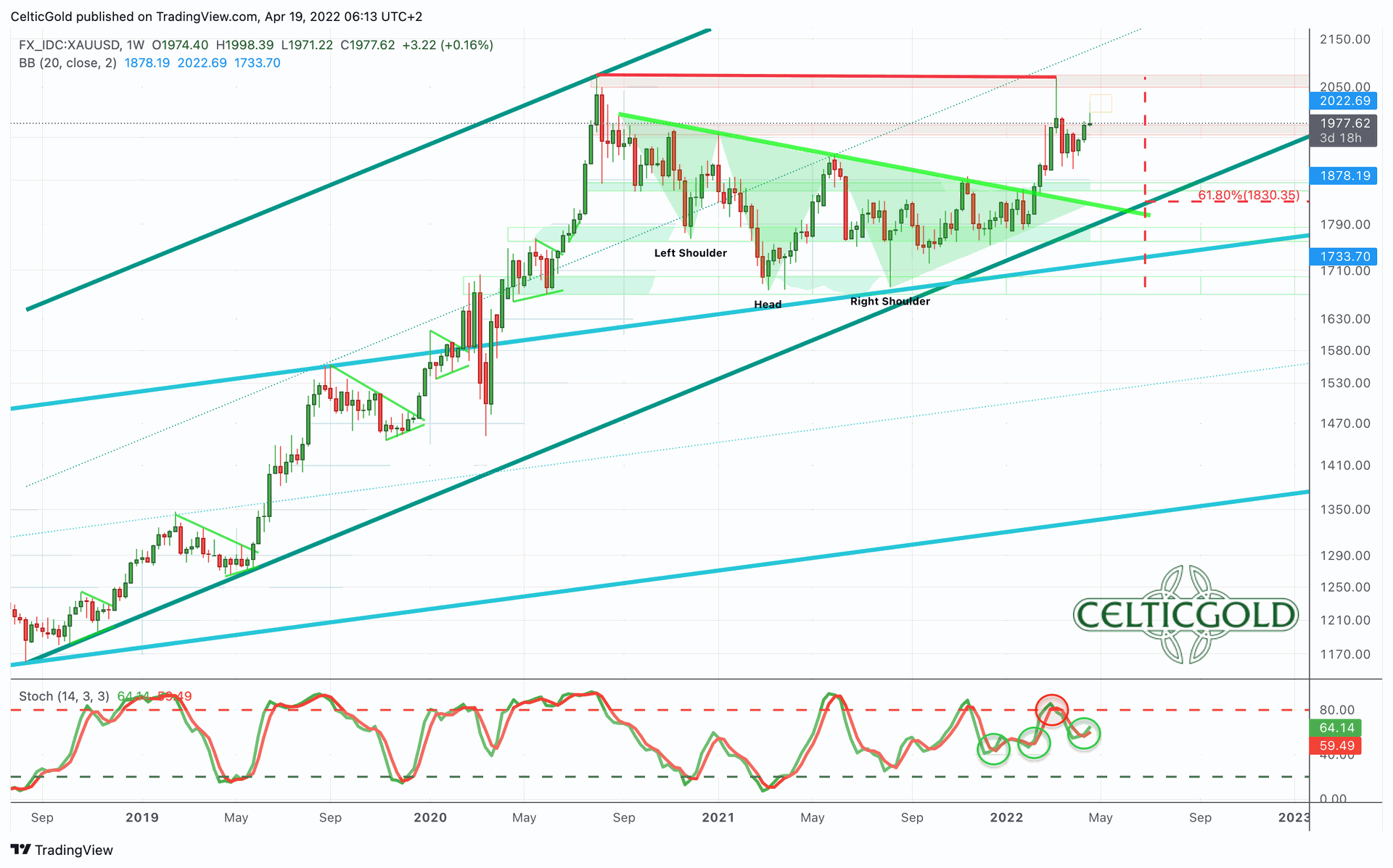

2.1. Wochenchart: Platz bis knapp über 2.000 USD

Gold in US-Dollar, Wochenchart vom 19. April 2022. Quelle: Tradingview

Der Wochenchart fängt den Zeitraum seit dem August 2018 ein. Ausgehend von 1.160 USD begann damals die Rally am Goldmarkt, welche im August 2020 mit 2.075 USD ein neues Allzeithoch erreichte, gleichzeitig aber auch ihren Hochpunkt fand. Im Anschluss kam es zu einer 16-monatigen Korrektur, welche die Form einer inversen Schulter-Kopf-Schulter Formation annahm. Der Ausbruch aus diesem bullischen Kursmuster gelang Ende Januar und der Goldpreis stürmte zügig bis auf 2.070 USD.

Dieses Hoch wurde von einer klaren Umkehrkerze begleitet, welche im Chart gut zu sehen ist und höchstwahrscheinlich das Top der Ausbruchswelle darstellt. Die Konsolidierung der letzten Wochen fand dementsprechend bereits eine deutliche Etage tiefer zwischen 1.890 und 1.965 USD statt. Nun bemühen sich die Goldbullen nochmals um einen Angriff auf die runde Marke von 2.000 USD. Auf dem Weg dorthin war die Widerstandszone um 1.960 USD bislang die einzig ernstzunehmende Hürde, welche in der letzten Handelswoche überwunden werden konnte.

Positiv präsentiert sich nun auch wieder die Wochen-Stochastik. Das Verkaufssignal von Ende Februar wurde neutralisiert und der Oszillator hätte jetzt wieder jede Menge Luft nach oben. Das allein reicht aber noch nicht für einen erneuten Gipfelsturm aus! Schließlich limitiert das obere Bollinger Band (2.022 USD) das Kursgeschehen derzeit bereits deutlich unterhalb des Allzeithochs.

Summa summarum hat das Umkehrsignal auf dem Wochenchart zu einer ersten Korrekturwelle geführt, die bereits abgeschlossen wurde. Nun läuft die Gegenbewegung, welche sowohl preislich (ca. 2.020 - 2.050 USD) als auch zeitlich noch Luft haben könnte. Im Anschluss wäre dann die zweite Abwärtswelle zu erwarten, deren Zielzone wir im Bereich um das 61,8%-Retracement (1.830 USD) bzw. an der Ausbruchsstelle der inversen Schulter-Kopf-Schulter für den Frühsommer erwarten.

Nur für den Fall, dass der Goldpreis auf ein neues Allzeithoch über 2.075 USD ausbrechen sollte, müsste man umdenken und dann konsequenterweise von der Fortsetzung der Rally ausgehen. Bis dahin fehlen dem Goldpreis derzeit aber noch knapp 100 USD.

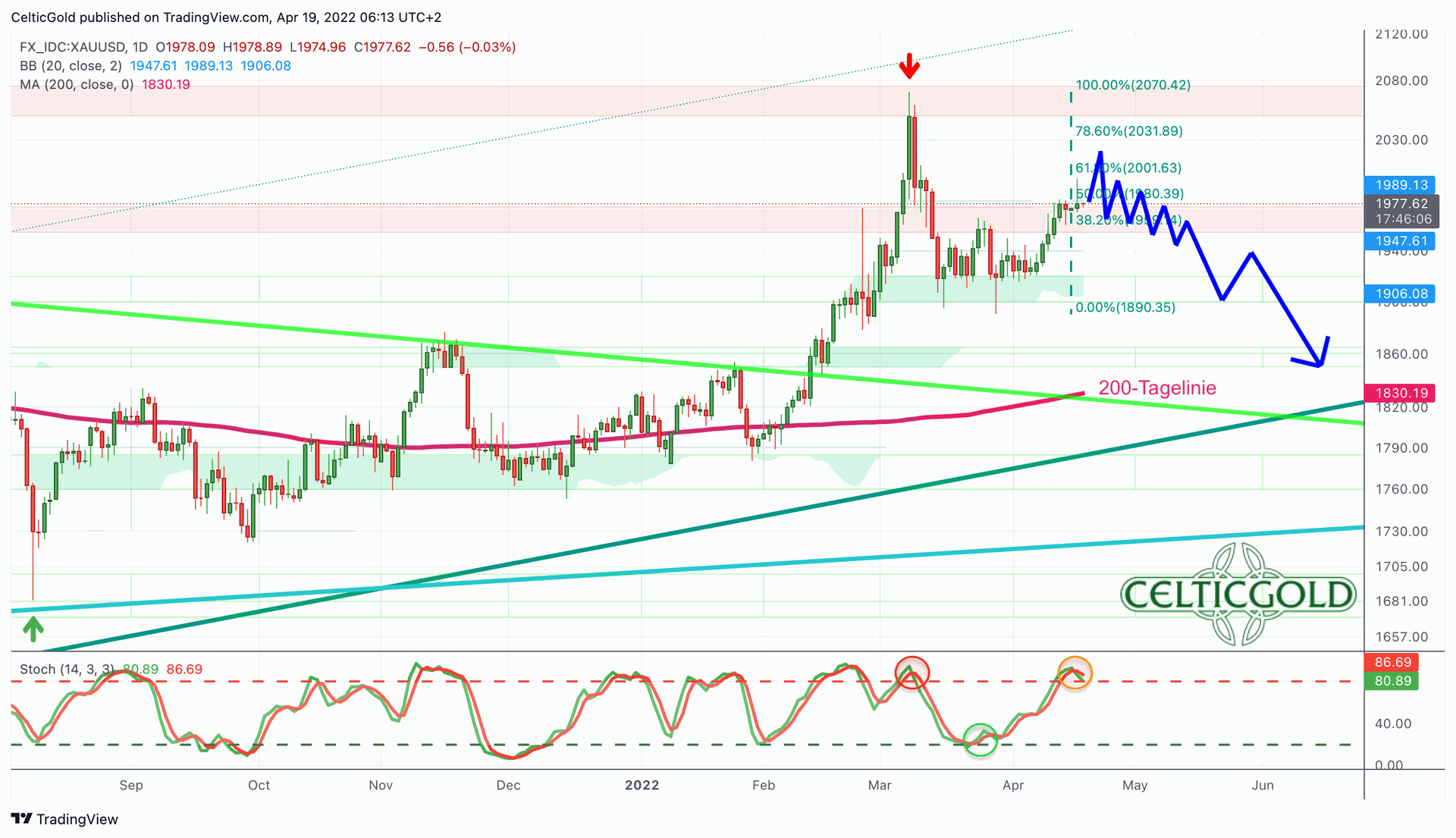

2.2. Tageschart: Starkes Momentum, aber überkauft

Gold in US-Dollar, Tageschart vom 19. April 2022. Quelle: Tradingview

Auf dem Tageschart zieht der Goldpreis in den letzten sechs Handelstagen stark nach oben an und zeigt ein starkes Momentum. Der gestrige Ostermontag stellte bereits den fünften Tag in Folge mit Kursen oberhalb des Bollinger Bandes (1.989 USD) dar. Damit wird die Luft zunehmend dünner. Ebenso hat die Stochastik ihre überkaufte Zone erreicht und scheint bereits abdrehen zu wollen.

Entweder gelingt den Goldbullen nun kurzfristig eine direkte Übertreibung bis auf Kurse knapp oberhalb von ca. 2.020 USD, oder es wird ein zwischengeschalter Rücksetzer notwendig. Dieser sollte sich knapp unterhalb der ehemaligen Widerstandszone (1.960 USD) um ca. 1.955 USD wieder fangen, andernfalls gerät der Angriff auf die runde Marke von 2.000 USD bereits in Gefahr.

Insgesamt ist der Tageschart zunächst noch bullisch und deutet eine Erholung bis auf ca. 2.025 USD und höher an. Allerdings dürfte der Abschluss der Erholungswelle bereits recht nahe sein. Kurse unterhalb von 1.950 USD signalisieren vermutlich bereits die Kehrtwende.

3. Terminmarktstruktur Gold

Commitments of Traders Report für den Gold-Future vom 13. April 2022. Quelle: Sentimenttrader

Die kumulierte Netto-Shortposition der kommerziellen Marktteilnehmer bewegt sich mit 278.758 leerverkauften Kontrakten weiterhin auf ziemlich hohen Niveaus und spricht damit eindeutig gegen einen bevorstehenden Ausbruch des Goldpreises auf neue Allzeithochs. Das gilt zumindest, solange man davon ausgeht, dass die großen Bullion-Banken und Marktmacher weiterhin ihre Spielchen wie in den letzten Jahrzehnten fortsetzen werden können. Demnach wäre es zu einer idealen antizyklischen Engstelle wie im August 2018 aktuell noch ein sehr weiter Weg nach unten.

Allerdings steht durch die „Quasi-Golddeckung des russischen Rubels“ ein neuer Elefant im Raum, welcher bereits für erhebliche Verschiebungen und zunehmenden physischen Druck am Papiergoldmarkt sorgt. Gleichzeitig könnte es aber durchaus sein, dass das russische Finanzsystem im Laufe der nächsten Monate an die Grenzen seiner Belastbarkeit kommt und man dort dann womöglich gezwungen sein wird, einen Teil der aufgebauten Goldbestände am Markt zu verkaufen.

Zusammengefasst liefert der CoT-Report ein Verkaufssignal. Zur Bereinigung wird es einen deutlich niedrigeren Goldpreis benötigen.

4. Sentiment Gold

Sentiment Optix für Gold vom 13. April 2022. Quelle: Sentimenttrader

Seit Ende Januar bewegt sich die Stimmung am Goldmarkt zunehmend in Richtung Optimismus, ohne dass es bislang im Zuge der Rally zu einer Euphorie-Übertreibung gekommen wäre. Eine derartige Übertreibung war zuletzt im Sommer 2020 zu beobachten.

Somit steht die Sentiment-Ampel weiterhin auf neutral. Damit wäre für eine Übertreibung nach oben noch mehr als genug Luft vorhanden.

5. Saisonalität Gold

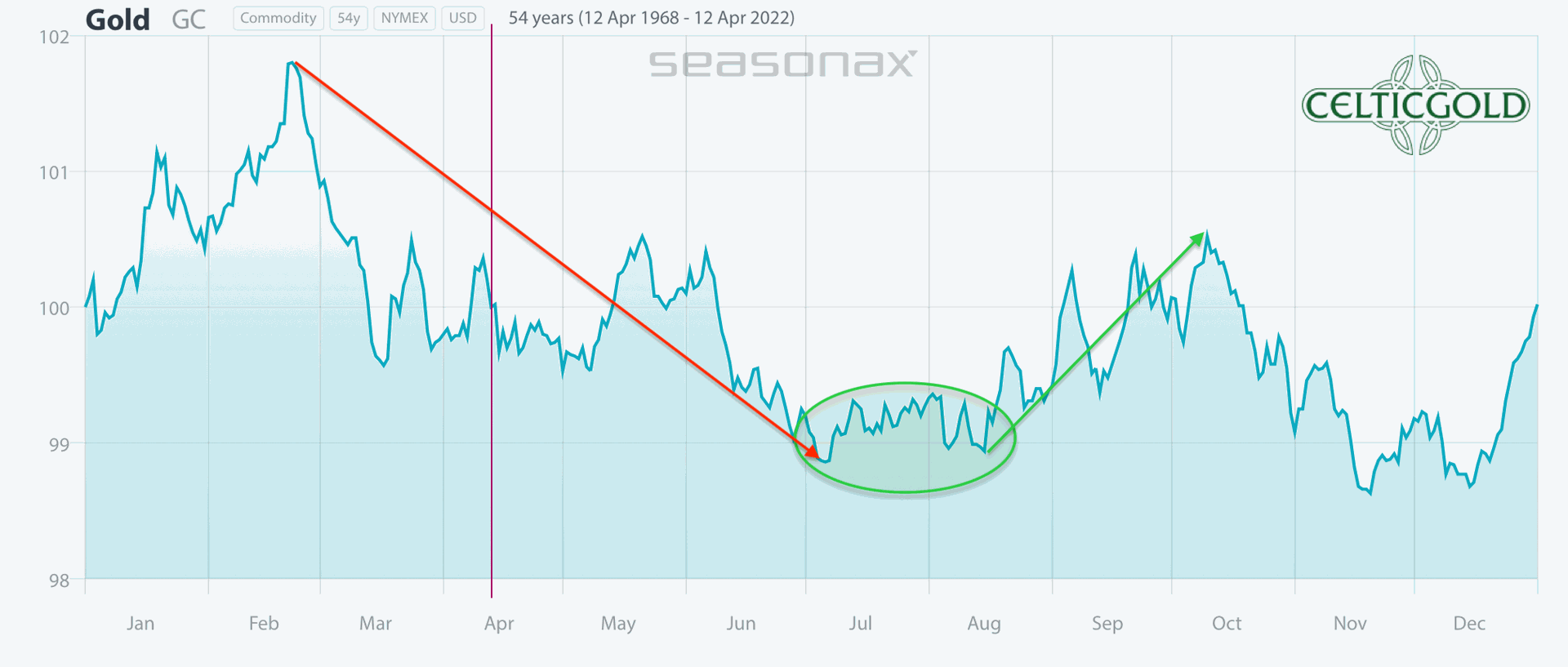

Saisonalität für den Goldpreis über die letzten 54 Jahre. Stand 13. April 2022. Quelle: Sentimenttrader

Die saisonale Komponente steht weiterhin unter sehr ungünstigen Vorzeichen. Bislang hält sich das Kursgeschehen in diesem Jahr mustergültig in den über viele Jahrzehnte etablierten saisonalen Fahrplan. Die laufende Erholungswelle steht dem nicht entgegen, sondern kann im Anschluss an das Frühjahrshoch bislang als eine typische Gegenbewegung klassifiziert werden. Erst ab dem Frühsommer liefert die saisonale Komponente wieder eine Kaufsignal. Bis dahin sind Geduld, Vorsicht und Zurückhaltung angesagt.

Zusammengefasst stehen dem Goldmarkt aus der saisonalen Perspektive nun mindestens zwei bis drei schwierige Monate bevor. Erst ab Mitte August dreht die Saisonalität wieder auf bullisch.

6. Makro-Update und Crack-Up-Boom

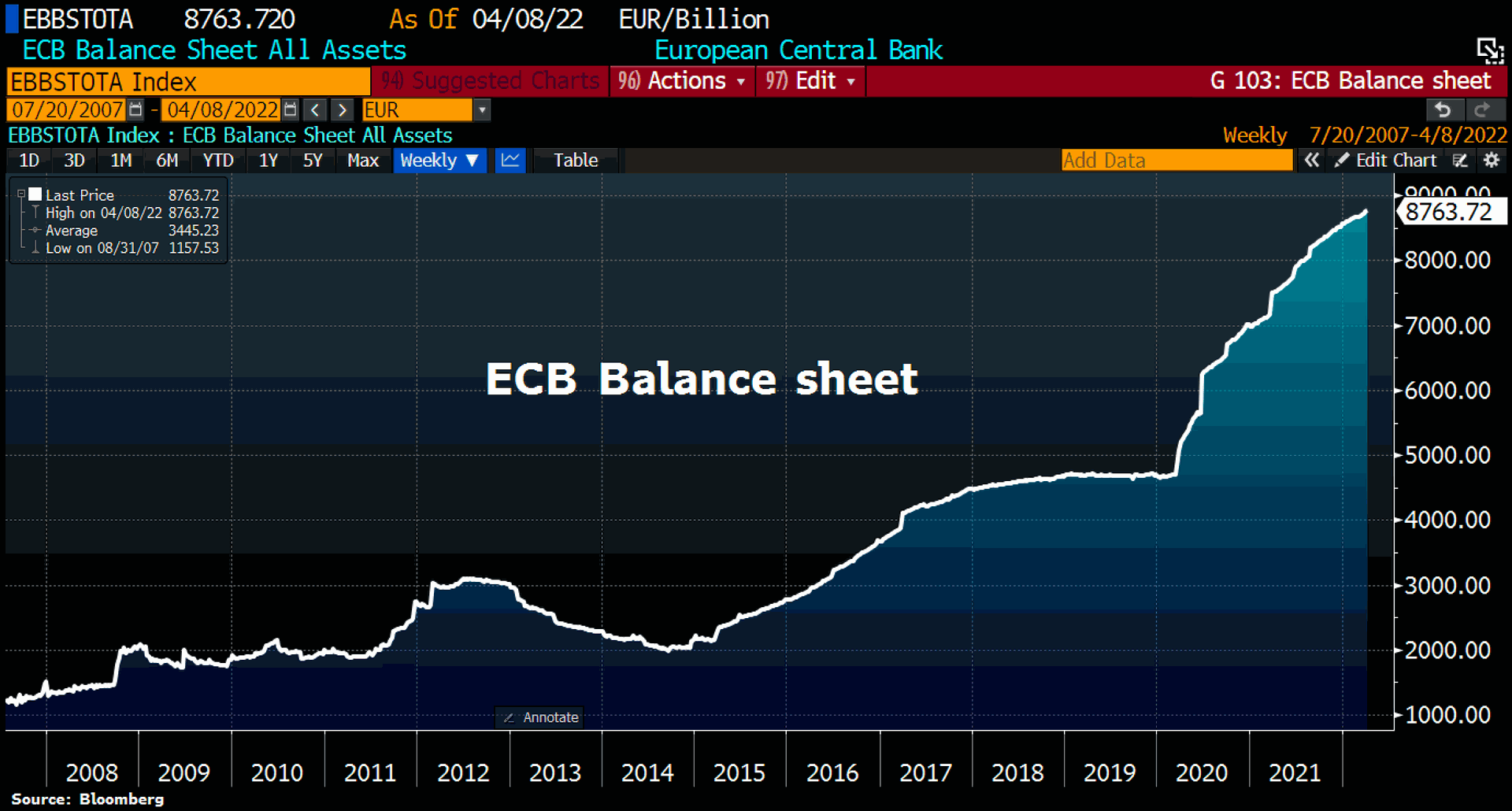

EZB-Bilanz vom 14.April 2022, ©Holger Zschaepitz

Während die Finanzmärkte seit Monaten u.a. aufgrund der angekündigten Zinswende in den USA stark unter Druck stehen, erreichte die EZB-Bilanzsumme mit 8.763,7 Mrd. EUR zuletzt ein neues Allzeithoch. Zwar stieg die Bilanzsumme u.a. aufgrund der vierteljährlichen Neubewertung der Goldreserven, die Geldmengenausweitungen gehen aber letztlich unvermindert weiter. Ein Kurswechsel ist nicht absehbar und auch nicht mehr möglich. Der Euro befindet sich dementsprechend seit über 10 Monaten in einem scharfen Abwärtstrend und signalisiert die schwache Ausgangslage der EU. Die EZB-Bilanz entspricht mittlerweile 83% des BIP der Eurozone.

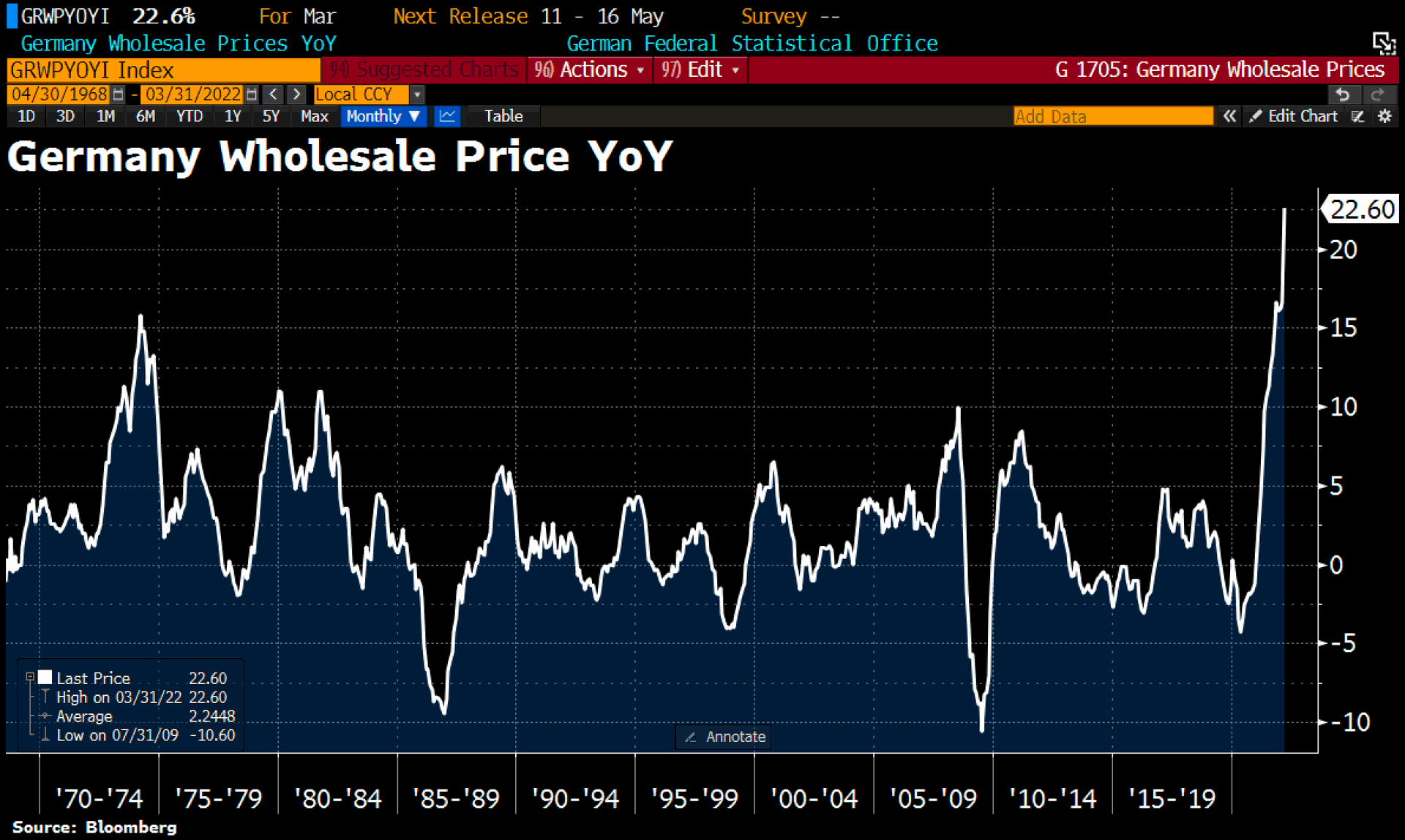

Deutsche Großhandelspreise 12.April 202, ©Holger Zschaepitz

Währenddessen nimmt der Inflationsdruck in Deutschland weiter zu. So stiegen die Verkaufspreise im Großhandel zuletzt um 22,6% gegenüber dem Vorjahr an! Dies entspricht der höchsten jährlichen Veränderungsrate seit Beginn der Berechnung der Großhandelspreisindizes im Jahr 1962. Damit sind weitere Preissteigerungen im Einzelhandel bei den Lebensmitteln bereits absehbar.

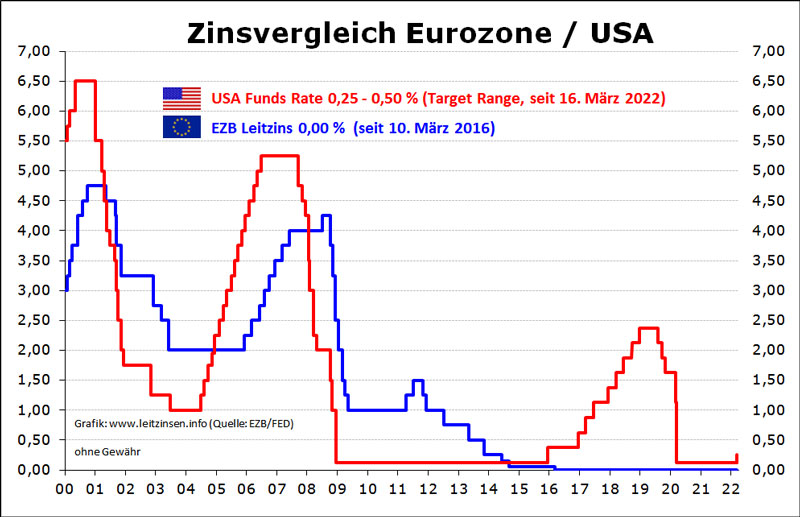

Zinsvergleich Eurozone vs. USA vom 14.April 2022, ©http://leitzinsen.info

Eigentlich müsste der Leitzins in Deutschland gemäß der Taylor-Regel bei mind. 6,7% liegen, um die Preissteigerungen in den Griff zu bekommen. Stattdessen notiert der EZB-Leitzinssatz seit dem März 2016 bei 0%, denn die wirtschaftliche Situation in der Euro-Zone ist viel zu fragil, um auch nur eine minimale Leitzinsanhebung zu ermöglichen.

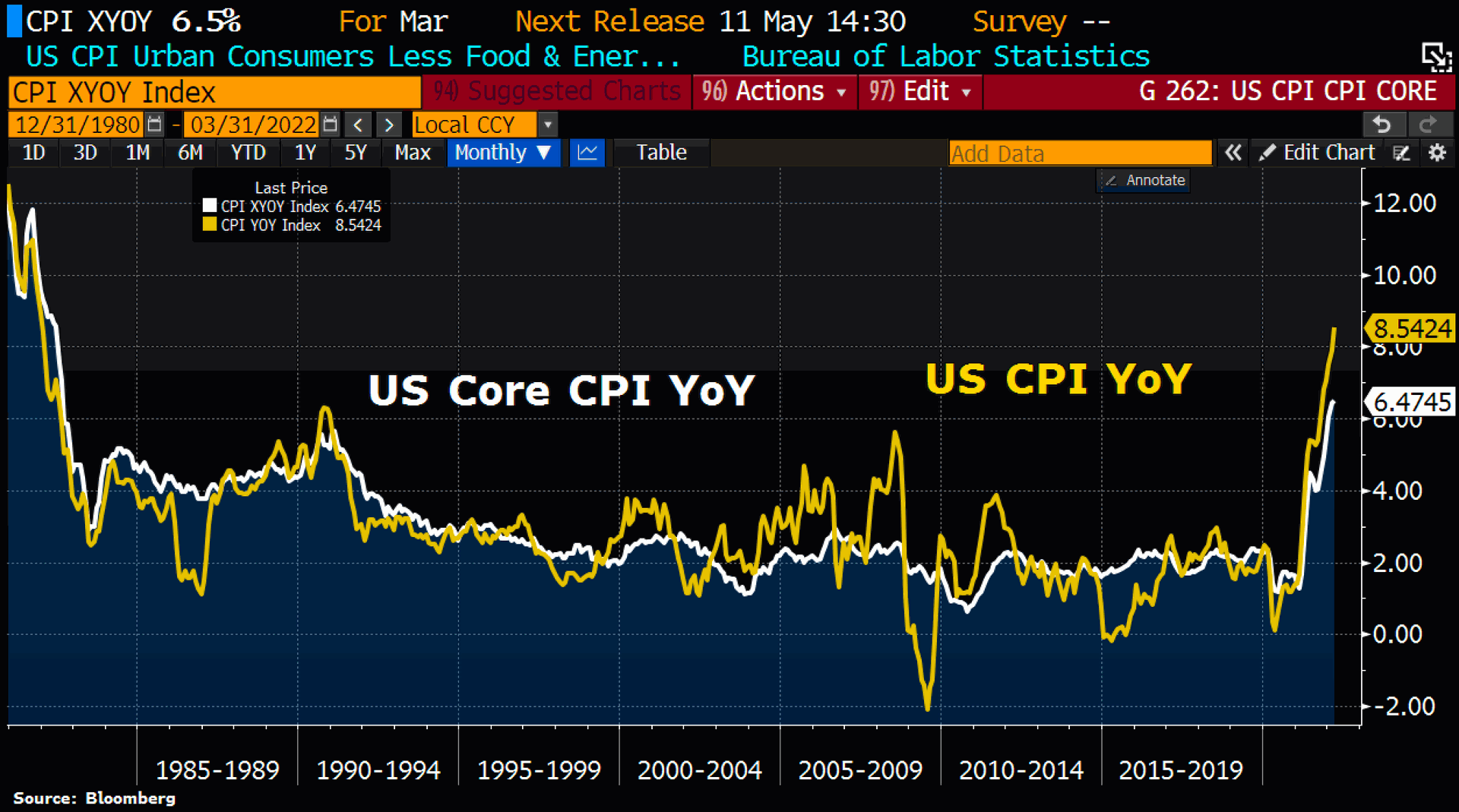

US-Inflation vom 12.April 2022, ©Holger Zschaepitz

In den USA hingegen bemühen sich die Zentralbanker zumindest rhetorisch um eine Richtungsänderung. Ein echter Kurswechsel in der Geldpolitik ist ungeachtet der minimalen Leitzinsanhebung auf 0,25% bislang aber nicht zu sehen, denn die US-Inflation stieg im vergangenen Jahr um 8,5 %, den höchsten Wert seit 1981. Dabei verzeichneten 76 % der vom Bureau of Labor Statistics gemessenen Waren und Dienstleistungen einen Anstieg von mindestens 4 % im Jahresvergleich. Und auch die kürzlich gemeldeten monatlichen US-Erzeugerpreise verzeichneten im März angesichts der starken Nachfrage nach Waren und Dienstleistungen den höchsten Anstieg seit mehr als 12 Jahren.

Insgesamt dürfte die Inflation ihren Höhepunkt weder in der Eurozone noch in den USA bislang erreicht haben, sondern sollte anhaltend hoch bleiben. Grundsätzlich sollte diese Gemengelage zusammen mit dem geopolitischen Drama sowohl die Edelmetall- als auch die Rohstoffpreise weiter unterstützen. Gleichzeitig nehmen Stress und Volatilität im Finanzsystem weiter zu, so dass bis zum Frühsommer in allen Marktsektoren empfindliche Rücksetzer möglich sind. Es empfiehlt sich also trotz der hohen Inflationsraten ein solides Liquiditätspolster aufzubauen.

7. Fazit: Gold – 2.000 USD in Reichweite

Nach einer mehrwöchigen Korrekturphase nimmt der Goldpreis aktuell wieder Anlauf auf die Marke von 2.000 USD. Angesichts der überkauften Lage auf dem Tageschart sowie dem Umkehrsignal auf dem Wochenchart müssen wir momentan davon ausgehen, dass der Ausbruch über diese runde Marke letztlich scheitern wird. Allerdings bemühen sich sowohl der Silberpreis als auch die Goldminenaktien (GDX) aktuell um einen größeren Ausbruch, welcher nochmals Potenzial freischalten könnte. Kurzfristige Überraschungen auf der Oberseite sind also möglich. Um 2.025 USD und allerspätestens um 2.050 USD sehen wir derzeit das Ende der Fahnenstange für den Goldpreis. Sollte der Silberpreis in den kommenden Wochen auf der Zielgeraden noch bis auf 30 USD durchstarten, läge auch hier die immer wieder beschriebene Divergenz bei den beiden Edelmetallen vor.

Zusammengefasst ergibt sich kurzfristig immer noch ein sehr bullisches Bild. Mittelfristig hingegen überwiegen die Warnsignale deutlich. Langfristig gibt es allerdings keinen Zweifel daran, dass der Goldpreis und somit auch die anderen Edelmetalle sowie die Minenaktien auf neue Allzeithochs marschieren werden.

Florian Grummes

Edelmetall- und Krypto-Experte