1. Rückblick

Mit Kursen um 1.787 USD fiel der Goldpreis am 16.Mai auf den tiefsten Stand seit Ende Januar zurück. Seitdem gelang zunächst eine halbwegs schwungvolle Erholung bis auf 1.869 USD. In der Folge lief sich der Goldpreis allerdings mehrmals drei Wochen lang an der Widerstandszone zwischen 1.865 und 1.875 USD fest. Gleichzeitig rutschten die Aktienmärkte zuletzt jedoch deutlich tiefer in einen Bärenmarkt ab. Die Panik an den Märkten in Verbindung mit den weiterhin hohen Inflationsdaten sorgte dabei einerseits immer wieder für eine reflexartige Flucht in den sicheren Hafen Gold. Andererseits geriet der Goldmarkt durch den zunehmenden Liquiditätsmangel an Märkten aber auch immer wieder unter Druck. Insgesamt bewegte sich der Goldpreis daher in den letzten vier Wochen seitwärts und volatil zwischen 1.815 und 1.875 USD unentschlossen hin- und her. Die Gefahr eines deutlicheren Abrutschens unter 1.800 USD ist noch nicht gebannt.

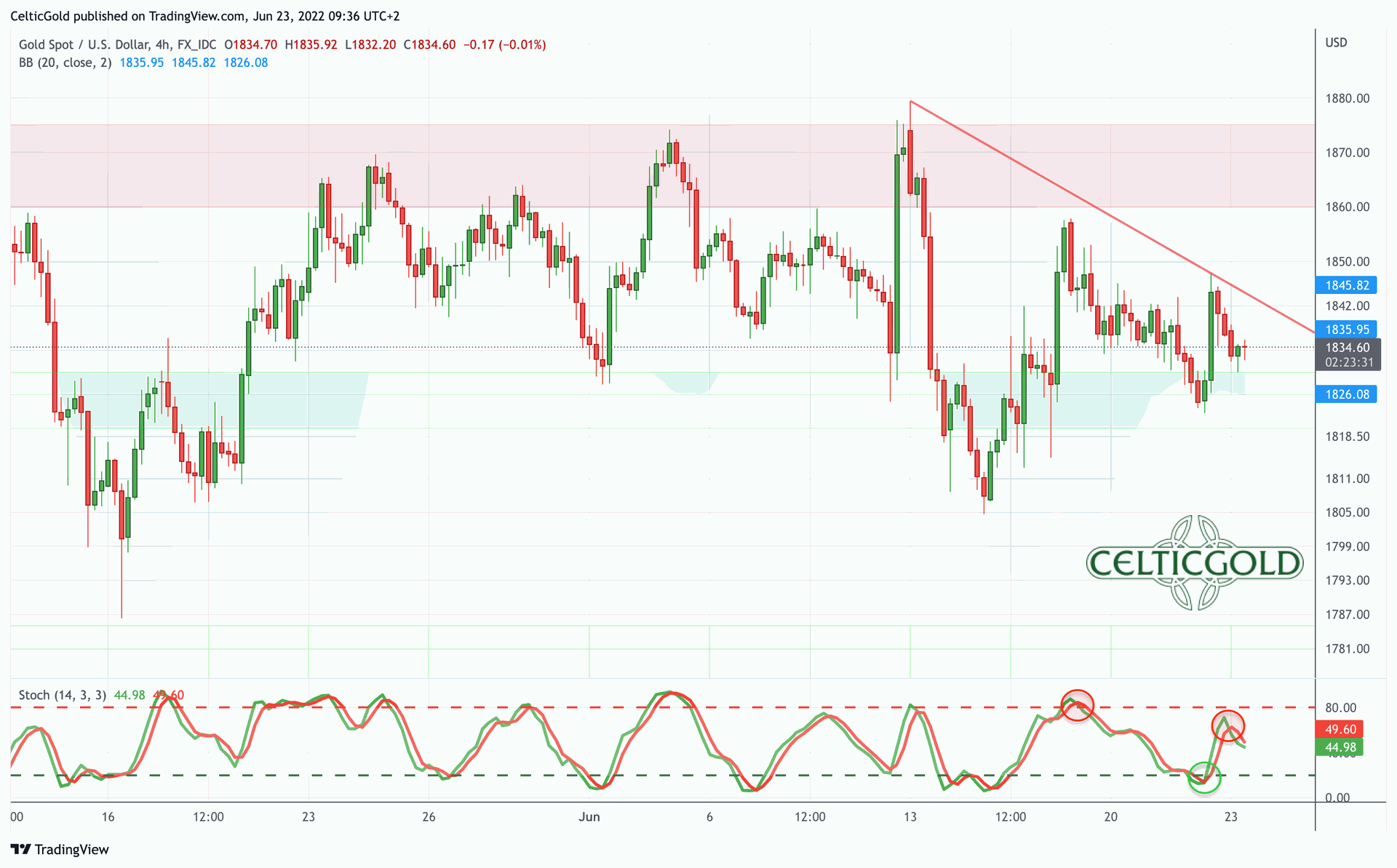

Gold in US-Dollar, 4-Stundenchart vom 23. Juni 2022. Quelle: Tradingview

Erst in den letzten Tagen kommt zusehends Ruhe in den Markt und die Tagesauschläge werden kleiner. Dieses Verhalten ist typisch für die Sommermonate Juni und Juli. Idealerweise beruhigt sich das Kursgeschehen in den kommenden Wochen daher weiter, während der Goldpreis den Blickkontakt mit seiner 200-Tagelinie (aktuell 1.843 USD) dabei aufrechterhalten kann.

2. Chartanalyse Gold in US-Dollar

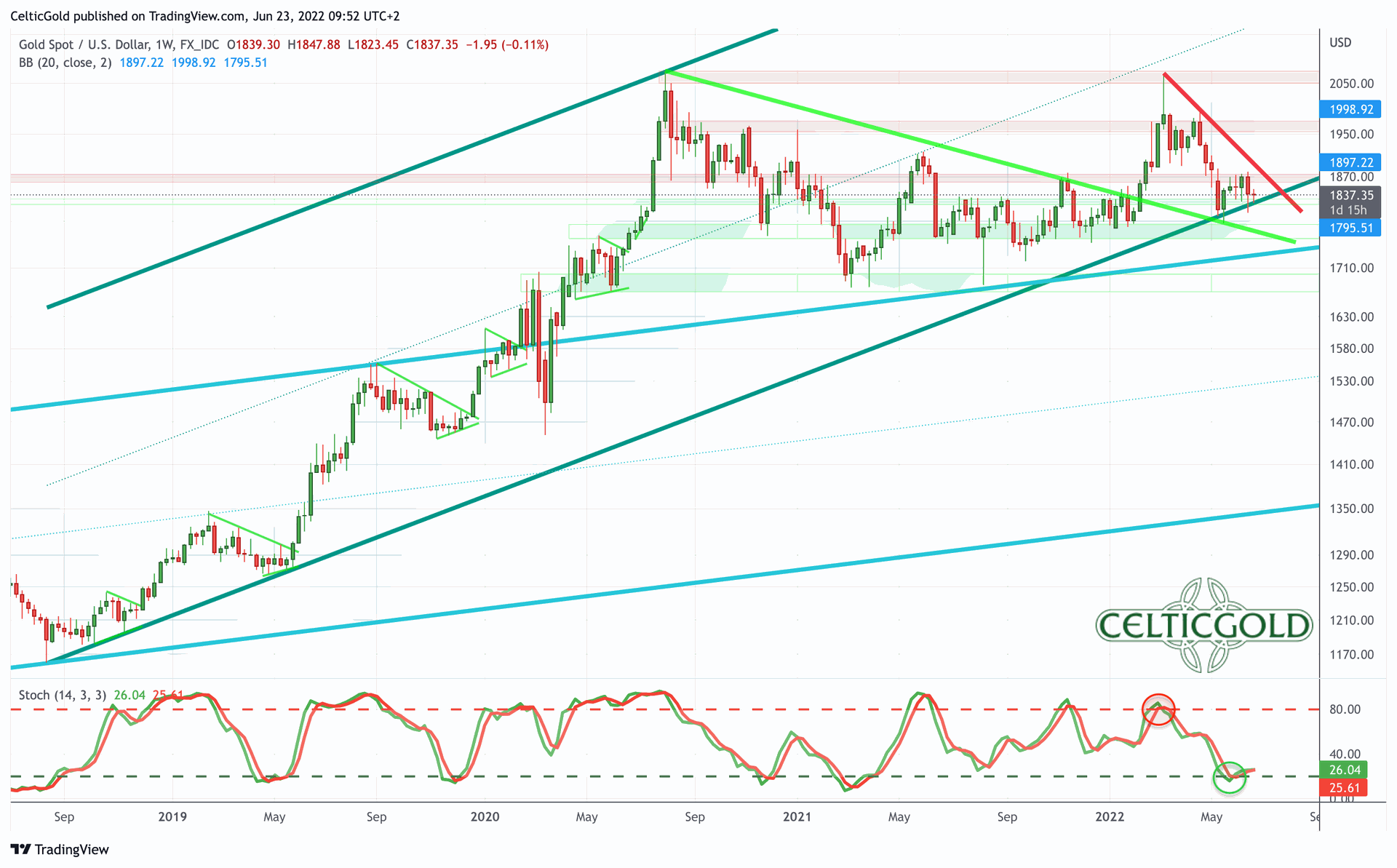

2.1. Wochenchart: Korrektur der letzten Monate läuft in einen bullischen Keil

Gold in US-Dollar, Wochenchart vom 23. Juni 2022. Quelle: Tradingview

Auf dem Wochenchart befindet sich der Goldpreis seit dem Hoch von Anfang März (2.070 USD) in einer Korrektur. Seit Mitte Mai bemühen sich die Goldbullen um eine Stabilisierung um bzw. oberhalb der dunkelgrünen Aufwärtstrendlinie (aktuell ca. 1.820 USD). Übergeordnet konsolidieren die Goldnotierungen allerdings bereits seit dem August 2020 in einer breiten Spanne zwischen 1.680 USD und 2.075 USD. Kann die dunkelgrüne Aufwärtstrendlinie auf Wochenschlusskursbasis in den kommenden Wochen verteidigt werden, stehen die Chancen für einen Ausbruch nach oben und in der Folge dann auch für eine typische Sommerrally sehr gut. Ein mögliches Ziel auf der Oberseite wäre in diesem Fall bis zum Herbst das obere Bollinger Band auf dem Wochenchart (aktuell 1.998 USD).

Alternativ, und dieses Szenario hat im derzeit höchst depressiven Marktumfeld eine etwas erhöhte Wahrscheinlichkeit, kann die dunkelgrüne Aufwärtstrendlinie nicht verteidigt werden. Dann greift der sich zunehmend abzeichnende bullische Keil, welcher zunächst mit Kursen um 1.765 bis 1.750 USD auf der Unterseite nochmals alle schwachen Hände aus dem Markt jagen könnte. Der „Worst Case“ wäre dabei zudem ein Rücksetzer bis an die Oberkante des türkisen Aufwärtstrendkanals, welcher den Goldpreis seit dem Dezember 2015 ausgehend vom damaligen Tief bei 1.045 USD nach oben getrieben hat.

Positiv ist die halbwegs überverkaufte Wochen-Stochastik. Zwar gelingt es dem Oszillator bislang noch nicht, Momentum auf der Oberseite zu entfachen, das Abwärtsrisiko scheint aber begrenzt. Ein paar weitere Wochen fader Seitwärtsschieberei könnte die Stochastik in eine ideale Ausgangslage für die früher oder später zu erwartende Sommerrally am Goldmarkt bringen.

Summa summarum ist der Wochenchart neutral. Entweder hangelt sich der Goldpreis in den kommenden Wochen einfach seitwärts zwischen 1.800 und 1.870 USD weiter durch den Chart. Alternativ kommt es nochmals zu tieferen Kursen, wobei spätestens um 1.750 USD ein Bollwerk an Unterstützungen die Sommerrally einleiten sollte.

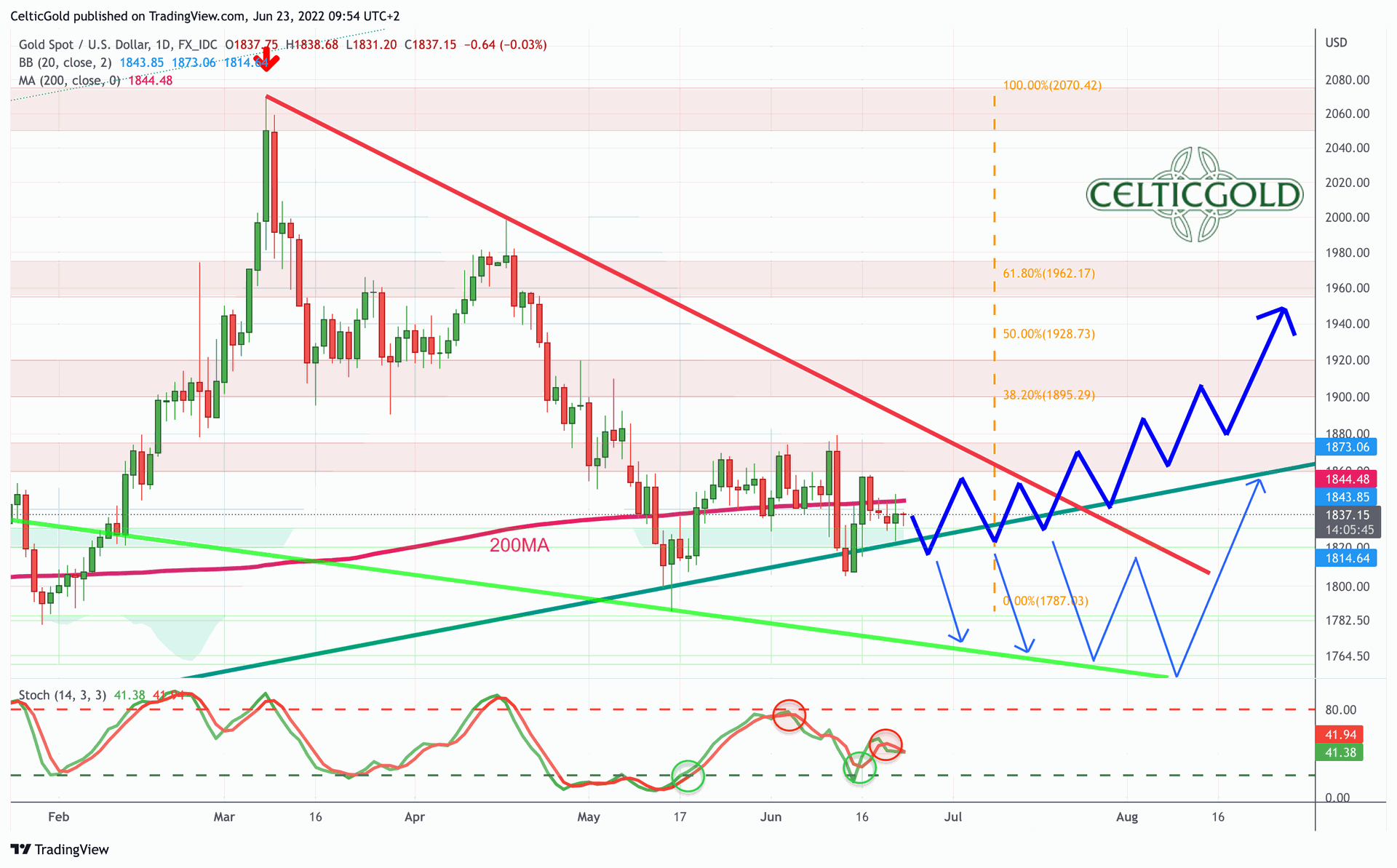

2.2. Tageschart: Konsolidierung um die 200-Tagelinie

Gold in US-Dollar, Tageschart vom 23. Juni 2022. Quelle: Tradingview

Auf dem Tageschart konsolidiert der Goldpreis seit Wochen um seine flach verlaufende 200-Tagelinie (1.844 USD). Auch die Bollinger Bänder bewegen sich mittlerweile seitwärts zwischen 1.873 und 1.814 USD. Idealerweise ziehen sich die beiden Bänder in den kommenden Wochen noch etwas weiter zusammen. Dann lägen ideale Vorrausetzungen für einen sogenannten „Bollinger Band Squeeze“ vor, welcher im Juli eine starke Ausbruchsbewegung liefern könnte. Die Stochastik läuft ebenfalls antriebslos seitwärts und sollte in den kommenden Wochen noch die überverkaufte Zone erreichen.

Sollte die dunkelgrüne Unterstützungslinie jedoch nicht halten, wird ein Abwärtspotenzial bis an die hellgrüne Unterstützungslinie (aktuell ca. 1.770 USD) freigesetzt. In diesem Fall hätte die Korrektur seit März die Form eines bullischen Keils angenommen. Bis in den August oder sogar in den September hinein wären die Bären dann wohl damit beschäftigt, die Unterseite so weit wie möglich auszuloten. Erst im Anschluss dürfte Keilformation dann aber eine bullische Kursexplosion mit sich bringen.

Insgesamt ist der Tageschart neutral bis bärisch und deutet zumindest weiteren Konsolidierungsbedarf an. Idealerweise schläft der Goldmarkt dabei in den kommenden Wochen ein. Können die Bullen dann aber trotzdem die dunkelgrüne Aufwärtstrendlinie sowie die 200-Tagelinie verteidigen, könnte die Sommerrally zwischen Mitte Juli und Mitte August starten. Spätestens unterhalb von 1.800 USD wäre jedoch das Keil-Szenario aktiviert, welches zunächst nochmals Kurse zwischen 1.750 und 1.775 USD mit sich bringen sollte, bevor es dann zu einem verspäteten Start der Sommerrally von tieferen Niveaus aus kommen dürfte.

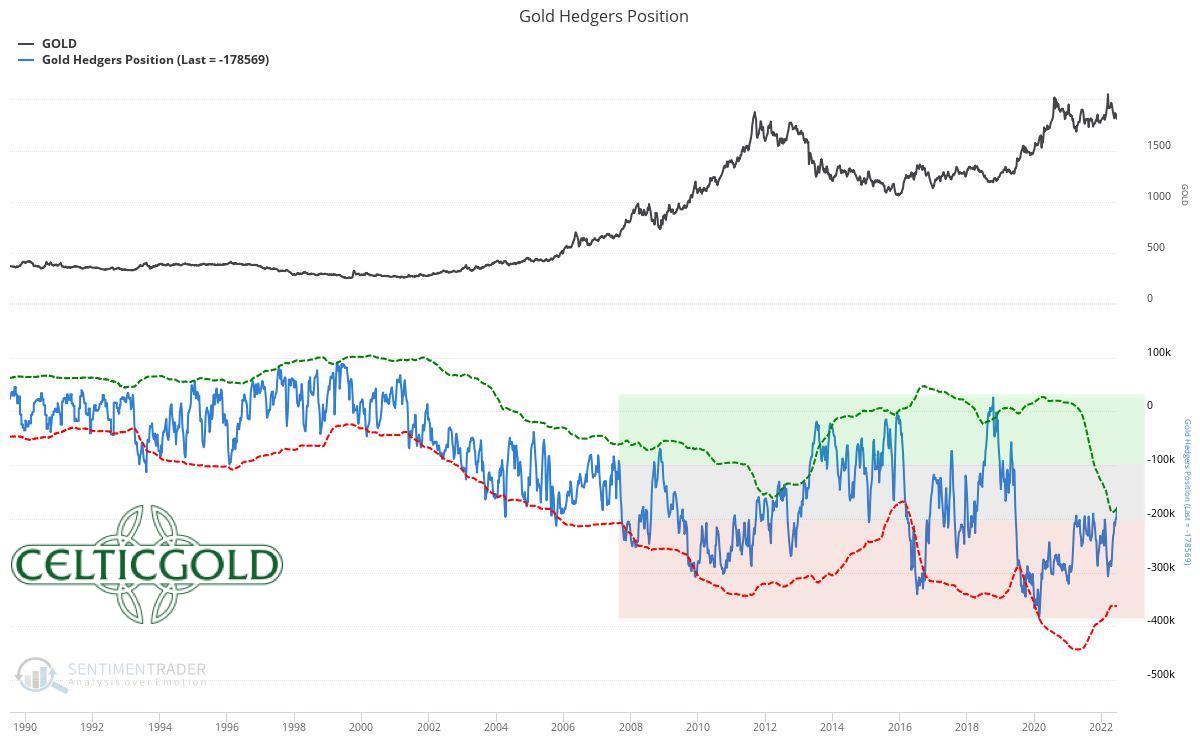

3. Terminmarktstruktur Gold

Commitments of Traders Report für den Gold-Future vom 22. Juni 2022. Quelle: Sentimenttrader

Die kumulierte Netto-Shortposition der kommerziellen Marktteilnehmer hat sich in den letzten Wochen weiter bis auf aktuell „nur noch“ 178.569 leerverkaufte Kontrakte reduziert. Damit kommt vom Terminmarkt erstmals seit langer Zeit endlich wieder ein neutrales Signal. Dieses neutrale Signal besteht für eine kumulierten Netto-Shortposition zwischen ca. 100.000 und 200.000 Kontrakten. Seit dem Ausbruch auf über 1.500 USD im Sommer 2019 ist dies der beste CoT-Report, den der Goldmarkt seitdem gesehen hat.

Im langfristigen Vergleich liefert diese Konstellation aber trotzdem noch kein antizyklisches Kaufsignal. Bis zu einer idealen antizyklischen Engstelle müsste die kommerzielle Shortposition noch auf unter 100.000 Kontrakte schrumpfen.

Zusammengefasst liefert der CoT-Report derzeit ein neutrales Signal.

4. Sentiment Gold

Sentiment Optix für Gold vom 22. Juni 2022. Quelle: Sentimenttrader

Nach den crashartigen Abverkäufen an den Aktienmärkten in den letzten Wochen und Monaten ist die Stimmung dort auf ein neues Paniktief gesunken. Und auch am Goldmarkt hat die Stimmungslage seit dem Hoch im März deutlich gedreht und ist zuletzt auf den tiefsten Optimismus-Level seit dem Frühjahr 2019 gefallen. Im langfristigen Vergleich reicht der aktuelle Stand des Sentiment Optix für Gold mit einem Wert von 40 aber noch nicht für ein antizyklisches Kaufsignal aus. Bis zur Panikzone unterhalb von 30 wäre noch Platz.

Die Sentiment-Ampel steht also weiterhin auf neutral, ein antizyklisches Kaufsignal rückt aber immer näher.

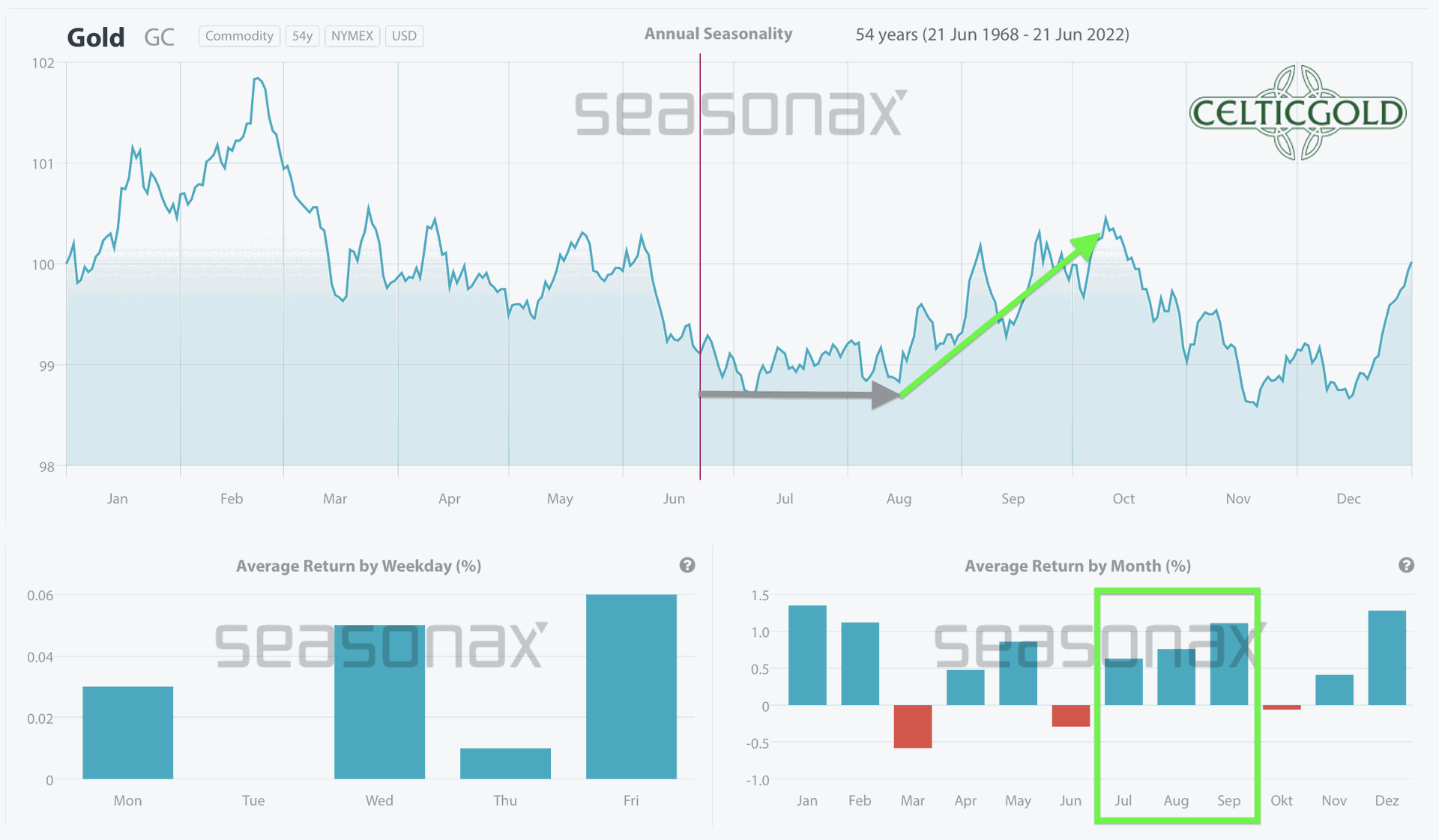

5. Saisonalität Gold

Saisonalität für den Goldpreis über die letzten 54 Jahre. Stand 22. Juni 2022. Quelle: Sentimenttrader

Aus der saisonalen Perspektive hat der Goldmarkt seit Mitte Juni seine klassische Bodenbildungsphase erreicht. Diese brachte in der Vergangenheit meist eine zähe und seitwärtsverlaufenden Sommerflaute. Erst ab Ende Juli bzw. Mitte August dürfte demnach wieder eine Trend-Bewegung in den Goldpreis kommen. Mit hoher Wahrscheinlichkeit wird diese dann zumindest bis in den September hinein für steigende Kurse sorgen können. Bis dahin sind aber weiterhin Geduld, Vorsicht und Zurückhaltung angesagt.

In der Summe könnte der Goldpreis in den kommenden vier bis ca. sechs Wochen noch seitwärts bzw. korrektiv verlaufen. Gemäß dem saisonalen Muster sollte man dann jedoch ab Anfang/Mitte August wieder voll positioniert sein.

6. Makro-Update

Seit nunmehr über 50 Jahren haben die Zentralbanken und dabei vor allem auch die amerikanische FED die Geldmengen schrittweise ausgeweitet. Seit der Finanzkrise 2008 und insbesondere seit dem Covid-Crash im März 2020 wurden die Märkte in gigantischem Ausmaß mit Liquidität geflutet. Die künstlichen Niedrig- und Negativ-Zinsen bestehen bereits seit 2008. Zusammen mit den durch die weltweiten Lockdowns entstandenen Angebotsengpässen aufgrund der dysfunktionaler Lieferketten hat sich nun in den letzten eineinhalb Jahre eine gewaltige Inflationswelle entladen. Wir hatten das damals rechtzeitig und exakt angekündigt.

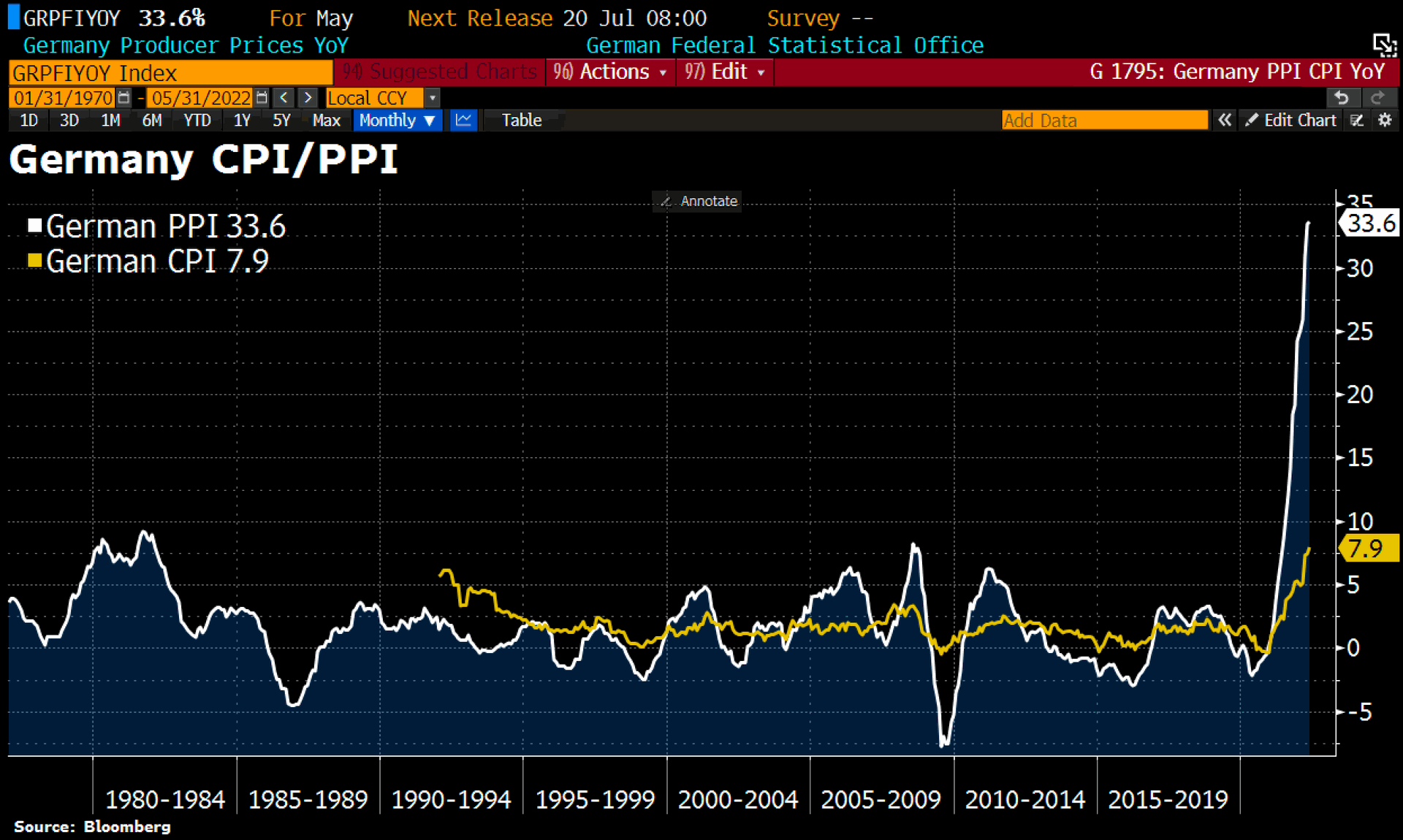

Deutsche Erzeugerpreise vs. Verbraucherpreise 20.Juni 2022, ©Holger Zschaepitz

Während die Verbraucherpreise in Deutschland zuletzt um krasse 7,9% angestiegen sind, explodieren die deutschen Erzeugerpreise noch immer senkrecht weiter nach oben und erreichen aktuell einen neuen Rekordwert in Höhe von 33,6%. Immerhin ist die 10-jährige Inflationserwartungen gemessen an den inflationsgebundenen Anleihen aufgrund der fallenden Märkte zuletzt stark gesunken und liegt mit nunmehr 2,18% knapp 72 Basispunkte unter dem Allzeithoch vom März.

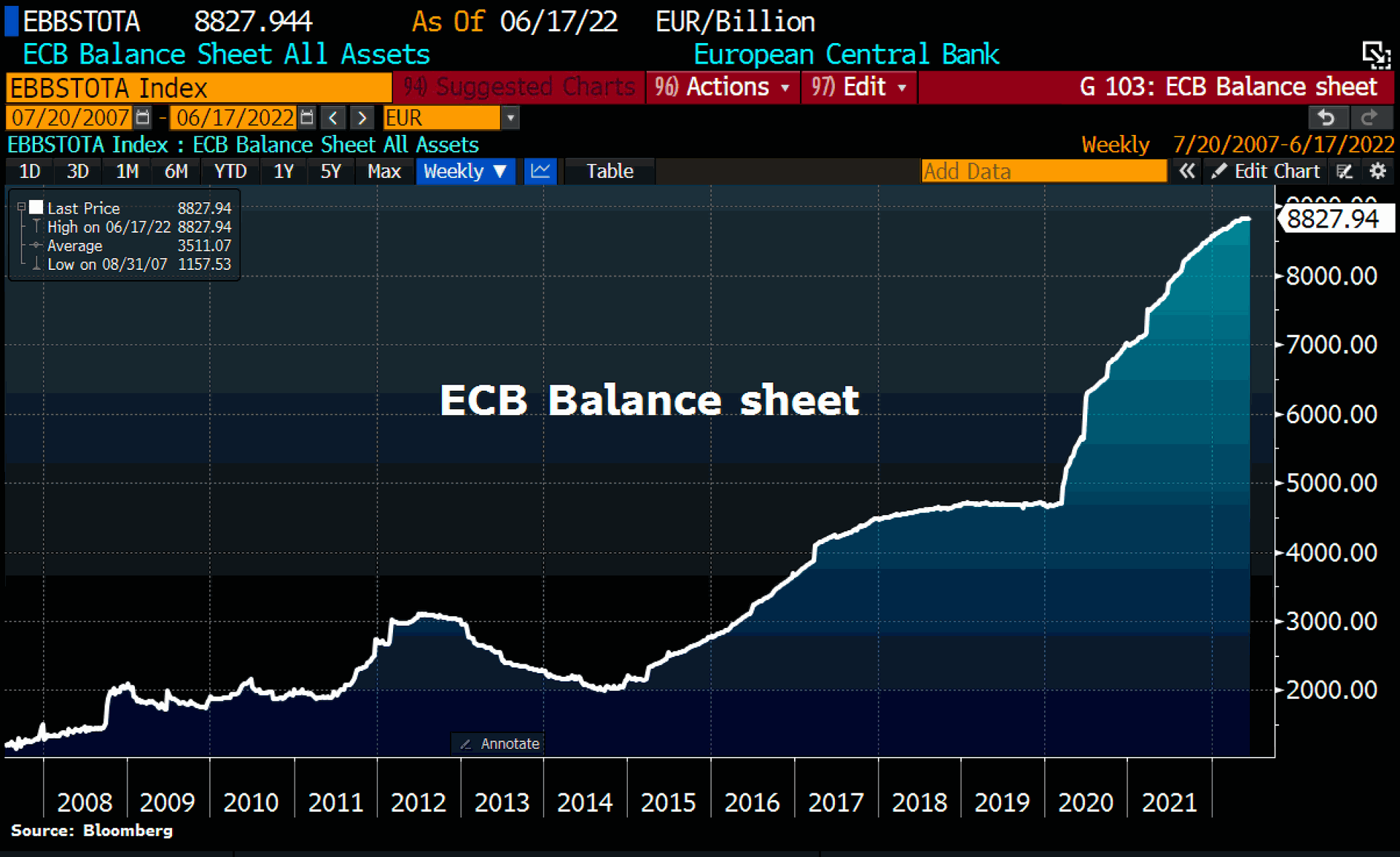

EZB Bilanzsumme Stand 17.Juni 2022, ©Holger Zschaepitz

Trotz rekordhoher Inflation lässt die EZB ihre Notenpresse aber weiterlaufen, so dass die EZB- Bilanzsumme zuletzt um weitere 7 Mrd. EUR auf nunmehr 8.827,9 Mrd. EUR anstieg. Damit entspricht die EZB-Bilanz jetzt 82,41% des BIP der Eurozone. In Amerika beträgt die Bilanzsumme der FED hingen „nur“ 36,63% des US-BIP.

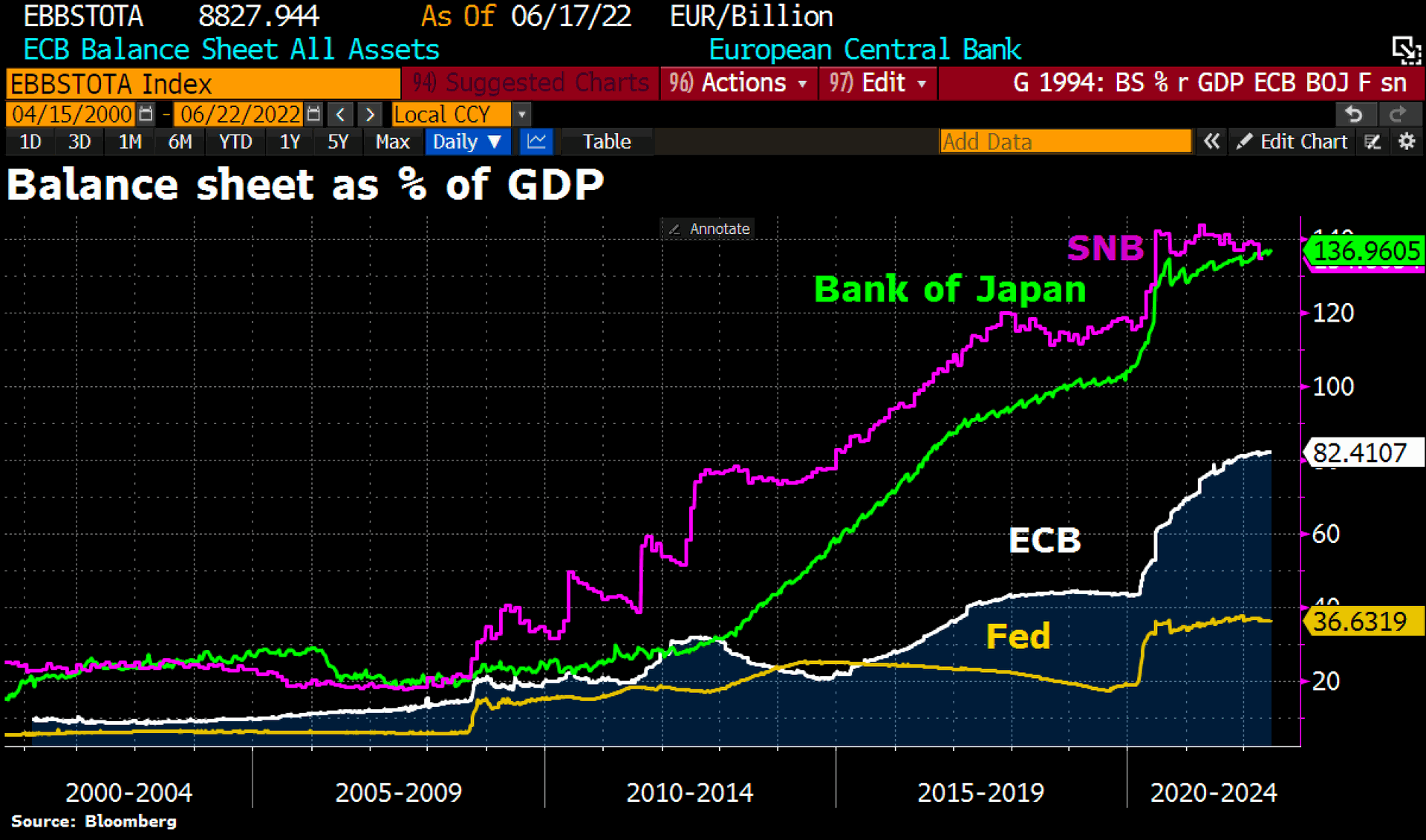

Der globale Abwertungswettlauf Stand 22.Juni 2022, ©Holger Zschaepitz

Offensichtlich ist man in Frankfurt der Meinung, dass man bis zu den 136,96% Bilanzsumme/BIP der Bank of Japan noch viel Luft nach oben hat. Die dramatischen Verluste beim japanischen Yen zeigen aber klar auf, wohin die Reise für den Euro gehen wird. Die Bezeichnung „Liraisierung des Euro“ hat sich unter Fachleuten in den letzten Jahren bereits etabliert und gewinnt nun in der Realität an Fahrt.

Angesichts der anziehenden Inflationsdaten schossen an den Finanz- und Kreditmärkten logischerweise auch die geforderten Zinsen in die Höhe. So ist die Rendite für die 10-jährigen US-Staatsanleihen seit dem Sommer 2020 von 0,33% bis auf 3,495% um den Faktor 9,6 explodiert! Die amerikanische Zentralbank hinkt dieser Entwicklung hinterher und hat erst viel zu spät damit begonnen, die Leitzinsen anzuheben. Gleichzeitig wurde das Quantitative Easing beendet und zum 1.Juli beginnt das Quantitative Tightening, mit dem den Märkten Liquidität entzogen wird. Nun muss die FED ihre Zinsen vermutlich in eine Rezession hinein erhöhen, wodurch alle Assetklassen unter gewaltigen Druck gesetzt werden.

Die Konsequenzen fressen sich mittlerweile bereits seit dem November 2021 in einem immer schneller werdenden Tempo ihren Weg durch die Finanzmärkte. Und so dreht sich das Bild aktuell hin zu einem Preisverfall, welcher durch einen toxischen Mix aus Zinsanhebung, Liquiditätsverknappung und zudem durch überschüssige Lagerbestände in Verbindung mit einem potenziellen Nachfrageeinbruch verursacht wird. Alle Aktienmärkte sind daher bereits in einem Bärenmarkt. Die Abschläge insbesondere bei den Tech-Aktien sind brutal. Die Anleihenmärkte stehen ebenso unter gewaltigem Druck. Obendrein hat es die Kryptomärkte komplett zerrissen. Der Stress im Finanzsystem ist so hoch wie seit 2008 nicht mehr.

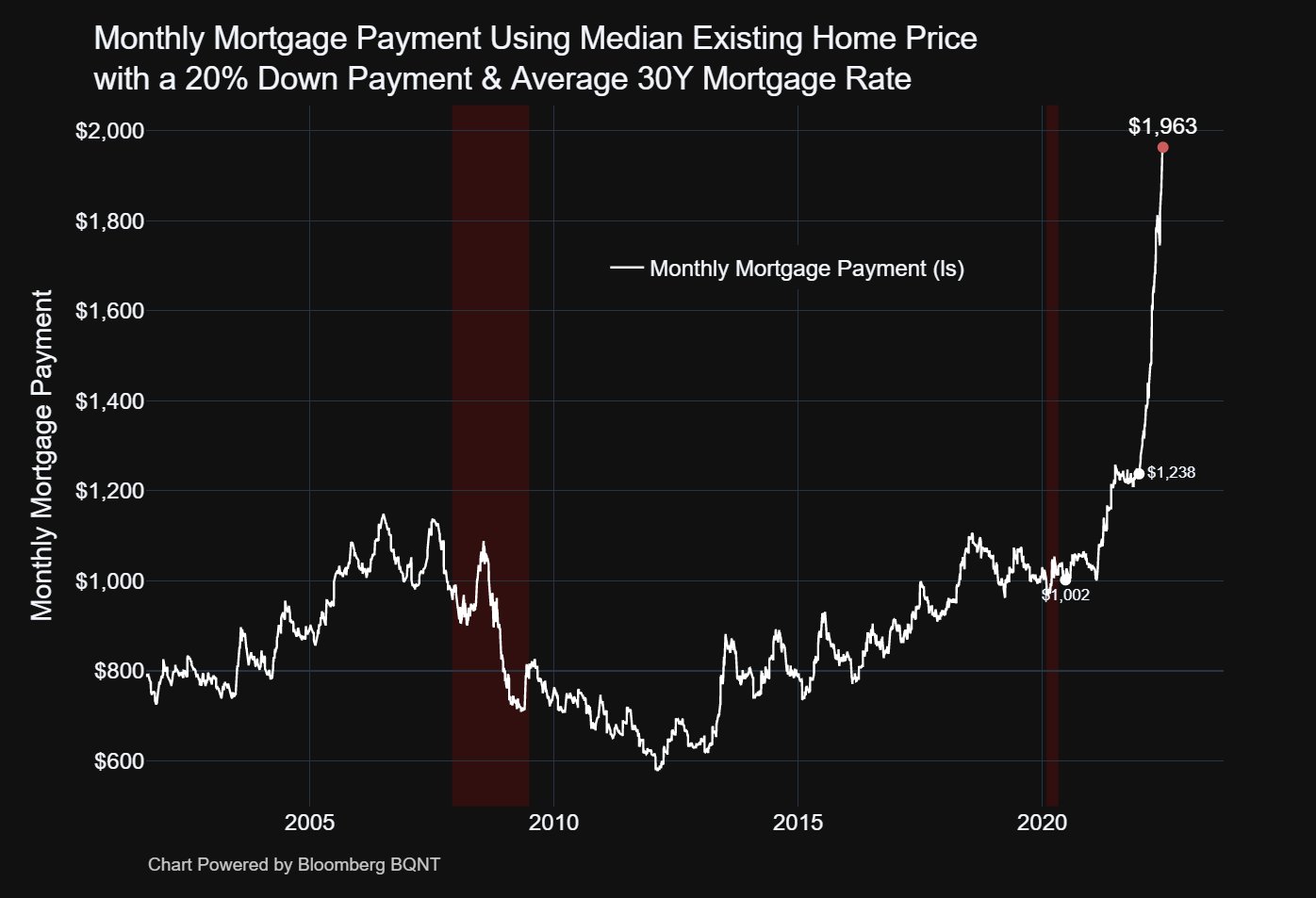

Monatliche Immobilien-Kreditrate in den USA, Stand 22.Juni 2022, ©Michael McDonough

Als nächstes stehen vermutlich die Immobilienpreise an, denn seit dem Corona-Crash im März 2020 haben sich die monatlichen Kreditraten bereits fast verdoppelt.

Damit ist jetzt schon absehbar, dass die Zentralbanken in den kommenden drei bis zwölf Monaten wieder massiv gegensteuern werden müssen und die Märkte erneut mit Zinssenkungen und Liquiditätsmaßnahmen stützen werden müssen. Vor allem kurz- und evtl. auch mittelfristig steuern die Märkte daher höchstwahrscheinlich in eine Rezession, die auch schnell in eine Depression abrutschen kann.

Mittel- und vor allem längerfristig werden die Notenbanker aber wieder den Weg des geringeren Schmerzes gehen und erneut die Notenpressen bedienen. Spätestens wenn die Märkte im Herbst weiter abstürzen sollten und die Unternehmen in der zweiten Jahreshälfte damit beginnen werden, in großem Umfang Arbeitsplätze abzubauen, wird die Arbeitslosigkeit abrupt ansteigen. Da die Märkte wie ein Junkie in den letzten zwei Jahrzehnten völlig abhängig von der Stimulierung durch die FED & Co. und dem leichten Geld durch niedrig verzinste Kredite geworden sind, wird es keinen anderen Ausweg geben, als die Zinsen wieder zu senken. Immerhin wird sich die FED bis dahin dann ein kleines Polster zugelegt haben, während die EZB noch nicht mal mit dem Zinserhöhungszyklus begonnen hat. Wir vermuten weiterhin, dass der Goldpreis den geldpolitischen Wechsel in den kommenden 3 bis 12 Monaten als einer der ersten einzupreisen beginnen wird.

7. Fazit: Gold – Mehrwöchige Sommerflaute wäre ideal

Zum Sommerbeginn und kurz vor dem Ende des ersten Halbjahres ist der Goldmarkt in einer traditionell eher ruhigen Phase des Jahres angekommen. Zwar blieb in diesem Handelsjahr bislang kein Stein auf dem anderen, aber die Wahrscheinlichkeit, dass sich der Goldpreis wieder ein frühsommerliches Schläfchen gönnen wird, ist doch recht hoch. Dabei ist die Ausgangslage nach der dreieinhalbmonatigen Korrektur seit Anfang März bereits durchaus vielversprechend. Zumindest ist der Wochenchart halbwegs überverkauft und würde im Anschluss an eine Sommerflaute ab August sicherlich für eine Trendwelle bis in den Herbst hinein herhalten.

Ob diese Aufwärtsbewegung dann lediglich bis knapp unter 2.000 USD laufen wird, oder vielleicht das Zeug zum Ausbruch auf neue Allzeithochs haben könnte, lässt sich momentan noch nicht seriös projizieren. Die nächsten Wochen sollten aber darüber Aufschluss geben, wie stark die traditionelle Rally am Goldmarkt ab ca. Ende Juli bis ca. Ende September in diesem Jahr ausfallen könnte. Mit etwas Glück startet im Hochsommer am Goldmarkt alle paar Jahre auch eine Hausse, die bis in das nächste Frühjahr hineinreicht und eine vollkommene Neubewertung des Goldpreises mit sich bringt. In diesem Fall müsste Gold im Herbst über 2.050 USD ausbrechen.

Angesichts des aktuellen Umfelds ist dieses Szenario durchaus mit größeren Fragezeichen behaftet, denn eine weitere Kontraktion an den Finanzmärkten dürfte auch den Goldpreis in Mitleidenschaft ziehen. Eine mehrwöchige Sommerflaute wäre also ideales Sprungbrett für die typische Sommerrally Goldmarkt. Das alternative Szenario wäre ein nochmaliger Rückfall unter 1.800 USD sowie ein Kurstief um 1.750 USD, bevor die Sommerrally dann eben verspätet und von tieferen Niveaus aus starten sollte. In diesem Fall wäre ein Ausbruch über 2.000 USD im weiteren Jahresverlauf sehr unwahrscheinlich.

Florian Grummes

Edelmetall- und Krypto-Experte