1. Rückblick

Nach einer starken und rund sieben Monate währenden Rally erreichte der Goldpreis am 4.Mai mit 2.067 USD einen vorläufigen Hochpunkt. Ähnlich wie im August 2020 bei 2.075 USD sowie im März 2022 bei 2.070 USD, scheiterten die Bullen erneut an der gleichen Widerstandszone. In der Folge bahnte sich in den letzten sieben Wochen eine Korrektur ihren Weg nach unten.

Zunächst fielen die Goldnotierungen dabei bis auf 1.932 USD zurück. Die zwischenzeitlich stark überverkaufte Lage sorgte ab dem 30.Mai für eine Erholungswelle. Diese scheiterte allerdings bereits am 38,2% Retracement um 1.983 USD. Im Anschluss kam es zu einer zähen und trickreichen Konsolidierung zwischen ca. 1.940 und 1.970 USD. Erst in der abgelaufenen Handelswoche gelang den Bären schließlich der nachhaltigere Durchbruch unter die Unterstützung bei 1.940 USD, so dass am Freitagmorgen im asiatischen Handel Tiefstkurse um 1.910 USD gesehen wurden.

Zum Ende einer turbulenten Handelswoche meldeten sich am Freitagnachmittag dann aber die Goldbullen kurz zurück, in dem sie die Kurse vorübergehend bis auf 1.937 USD nach oben trieben. Diese Erholung währte jedoch nur kurz, so dass sich der Goldpreis letztlich mit dem tiefsten Wochenschlusskurs seit Mitte März bei 1.921 USD in das Wochenende verabschiedete.

Insgesamt sorgte die eher zähe Korrektur in der Spitze bislang für einen Abschlag von 157 USD bzw. rund 7,6% am Goldmarkt. Silber hat es mit einem Minus von 15,4% deutlich stärker erwischt. Obendrein hat es das fahrige Kursgeschehen der letzten Wochen den Anlegern und Tradern nicht gerade leicht gemacht.

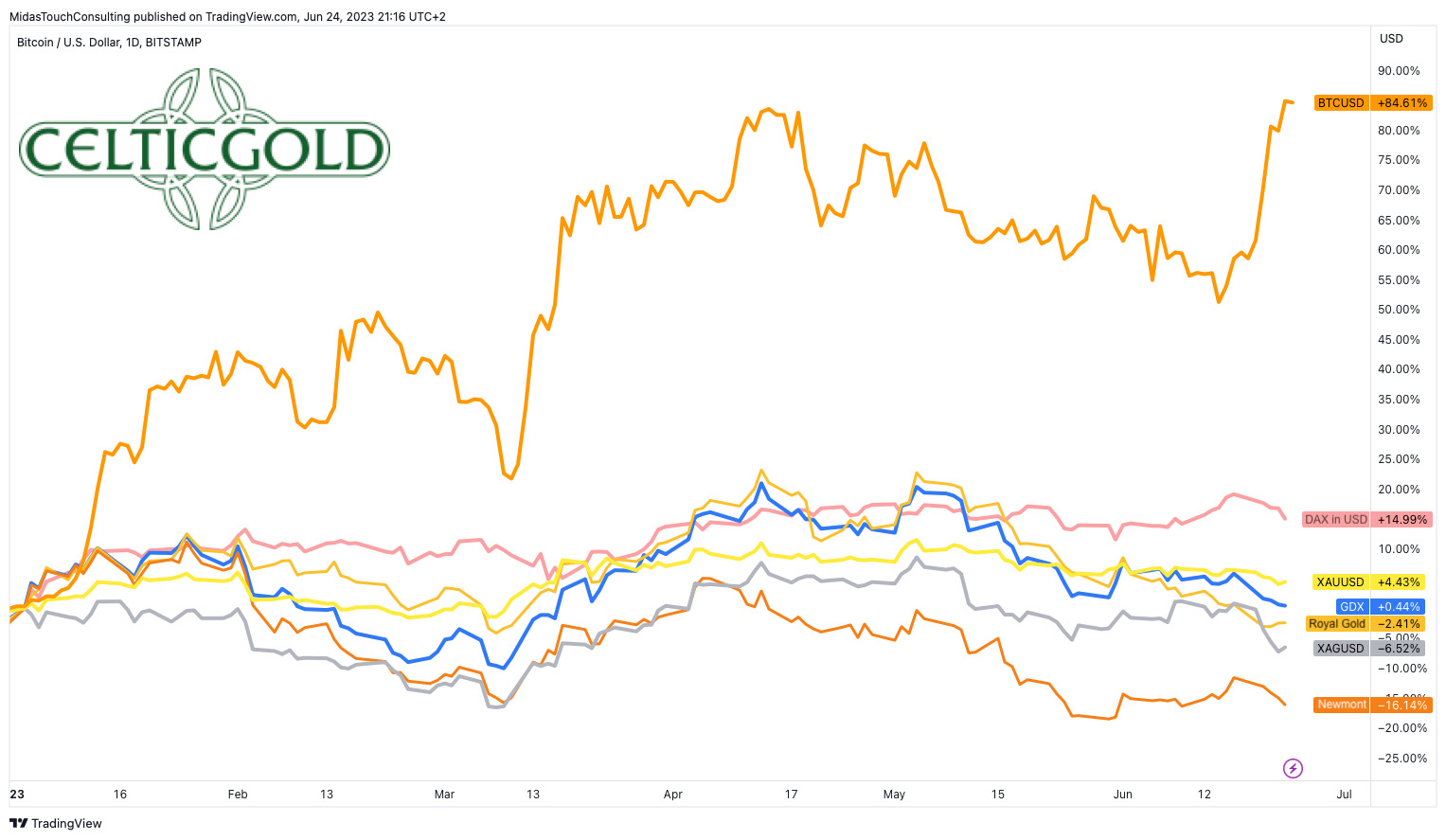

Performance Gold, Silber, Minenaktien, DAX und Bitcoin in US-Dollar, vom 24. Juni 2023. Quelle: Tradingview

Performance Gold, Silber, Minenaktien, DAX und Bitcoin in US-Dollar, vom 24. Juni 2023. Quelle: Tradingview

Im Zuge der Korrektur musste der Goldpreis den Großteil der seit Jahresbeginn aufgelaufenen Gewinne wieder abgeben und kommt in USD gerechnet derzeit noch auf ein kleines Plus von 4,4%. Die bisherige Jahresbilanz des Silberpreises rutschte in der letzten Handelswoche sogar in Minus.

Während sich der Goldminenaktien-ETF „GDX“ mit +0,44% unterm Strich kaum verändert präsentiert, wurden einzelne Minenwerte in den letzten Wochen teilweise brutal abgestraft. Besonders enttäuschend sieht der Jahresverlauf bspw. beim Branchengiganten Newmont Corporation aus. Hier konnten die steigenden Goldkurse im Frühling kaum Momentum auf der Oberseite entfachen. Das Jahreshoch wurde schon Ende Januar gesehen und die Aktie bewegt sich seitdem trotz starker Gewinnmargen in einem Abwärtstrend. Seit Anfang Januar steht ein Minus von -16,14% zu Buche. Offensichtlich ist der Markt wenig begeistert von der Newcrest-Übernahme, welche die größte in der Geschichte der Goldminen-Industrie bedeutet.

Wesentlich besser konnte sich Royal Gold mit -2,41% halten. Die Aktie kommt im GDX auf eine Gewichtung von 3,4% und gilt als eine der besten Royalty-Aktien. Unterm Strich enttäuschen die Goldminenaktien in diesem Jahr jedoch deutlich. Allerdings häufen sich auf den Charts einzelner Werte zuletzt die antizyklischen Kaufsignale aufgrund der überverkauften Lage.

Weit vorne (+84,7%) und mit einem Faktor von derzeit ca. 20 auf den Goldpreis präsentiert sich hingegen der Bitcoin. Der steile Kursanstieg in den letzten Tagen hat die dramatische Outperformance noch einmal verstärkt. Und auch der DAX lässt mit fast +15% den Goldpreis auf USD-Basis momentan deutlich hinter sich.

2. Chartanalyse Gold in US-Dollar

2.1 Wochenchart: Verkaufssignal aktiv und mit Luft nach unten

Gold in US-Dollar, Wochenchart vom 24. Juni 2023. Quelle: Tradingview

Gold in US-Dollar, Wochenchart vom 24. Juni 2023. Quelle: Tradingview

Auf dem Wochenchart hat die siebenwöchige Korrektur den Goldpreis zurück an eine ehemalige Abwärtstrendlinie geführt. Sollte diese leichte Unterstützung um 1.912 USD nicht halten, wartet um 1.890 USD das 38,2%-Retracement der vorangegangenen Aufwärtsbewegung.

Gleichzeitig liefert die Wochen-Stochastik aber noch immer ein Verkaufssignal. Bis zur überverkauften Zone hat der Oszillator noch etwas Platz, so dass die Korrektur durchaus noch einige Wochen weiterlaufen könnte. Im Extremfall könnte dabei auch noch das untere Bollinger Band (1.822 USD) angelaufen werden, welches sich um ca. 5-10 USD pro Woche nach oben verschiebt.

In diesem Zusammenhang muss der Vollständigkeit halber auch noch eine umgekehrte Schulter-Kopf-Schulter Formation als Worst-Case-Szenario erwähnt werden. Dabei hat sich mit dem erneuten Scheitern am Widerstand um 2.070 USD eine klare Nackenlinie über die letzten drei Jahre herausgebildet. Die Korrektur im letzten Jahr hätte mit Kursen um 1.615 USD den Kopf der inversen SKS geliefert. Was nun noch fehlen würde, wäre die rechte Schulter der Formation, welche sich mit einem tiefen Rücksetzer bis in den Bereich zwischen 1.825 und 1.865 USD bilden könnte. In diesem Szenario könnte die derzeitige Korrekturwelle also noch ein gutes Stück tiefer laufen. Im Anschluss müsste sich der Goldpreis dann aber wieder in Richtung der Nackenlinie um 2.070 USD bewegen und schließlich auch ausbrechen. Während dieses inverse SKS-Szenario kurzfristig für eine Fortsetzung der Korrektur sprechen würde, ergäbe sich daraus mittel- bis längerfristig ein sehr positives Goldpreisziel von ca. 2.525 USD!

Insgesamt ist der Wochenchart weiterhin bärisch. Für eine unmittelbar bevorstehende Trendwende liegt noch keine Indikation vor. Lediglich die genannte ehemalige Trendlinie hat den Abverkauf am letzten Freitag zunächst gestoppt.

2.2 Tageschart: Bruch der Unterstützung um 1.940 USD

Gold in US-Dollar, Tageschart vom 24. Juni 2023. Quelle: Tradingview

Gold in US-Dollar, Tageschart vom 24. Juni 2023. Quelle: Tradingview

Auf dem Tageschart hat der Goldpreis unsere Prognose vom 29.April ziemlich genau umgesetzt und unsere erste Zielzone zwischen 1.900 und 1.920 USD in der vergangenen Woche erreicht. Durch den Abverkauf der letzten Tage ist die Stochastik überverkauft und die Bären müssten für niedrigere Kurse das untere Bollinger Band (1.918 USD) weiter aufbiegen. Zumindest kurzfristig stehen die Wahrscheinlichkeiten also deutlich tieferen Kursen entgegen. Auszuschließen ist es aber natürlich nicht. Ein Test der psychologischen Marke von 1.900 USD sowie das Anlaufen des 38,2%-Retracements um 1.890 USD wäre noch möglich.

Gleichzeitig haben die Bullen in den letzten dreieinhalb Wochen immer wieder Lebenszeichen gesendet und bislang nicht vollständig das Handtuch geworfen. Der immer noch relativ weite Abstand zur 200-Tagelinie (1.854 USD) könnte daher auch über die Zeit mit Hilfe einer Bodenbildungsphase abgearbeitet werden.

In der Summe ist der Tageschart (noch) bärisch. Der Chance auf eine Erholungsbewegung innerhalb einer größeren Bodenbildungsphase steht die Gefahr eines Durchrutschens nach unten gegenüber. In jedem Fall müsste der Goldpreis vor dem Ausbruch auf neue Allzeithochs seine 200-Tagelinie quasi als Sprungbrett wiedersehen. Dies wäre auch erst im späteren Hochsommer im Zuge einer komplexeren Konsolidierung zwischen 1.900 und 2.000 USD denkbar. Besser würde uns jedoch ein direkter Ausverkauf in Richtung 1.875 USD als Abschluss der Korrektur gefallen.

3. Terminmarktstruktur Gold

Commitments of Traders Report für den Gold-Future vom 20. Juni 2023. Quelle: Sentimenttrader

Laut dem aktuellen CoT-Report hielten die kommerziellen Händler am letzten Dienstag eine kumulierte Leerverkaufsposition in Höhe von 186.537 Future-Kontrakten auf den Goldpreis. Im langfristigen Vergleich ist diese Shortposition trotz der Korrektur in den letzten Wochen immer noch zu hoch und damit eher ungünstig für die weitere Preisentwicklung.

Der aktuelle CoT-Report ist leicht bärisch. Erst unterhalb einer kumulierten Leerverkaufsposition von 100.000 Kontrakten dreht der Analyse-Baustein auf bullisch.

4. Sentiment Gold

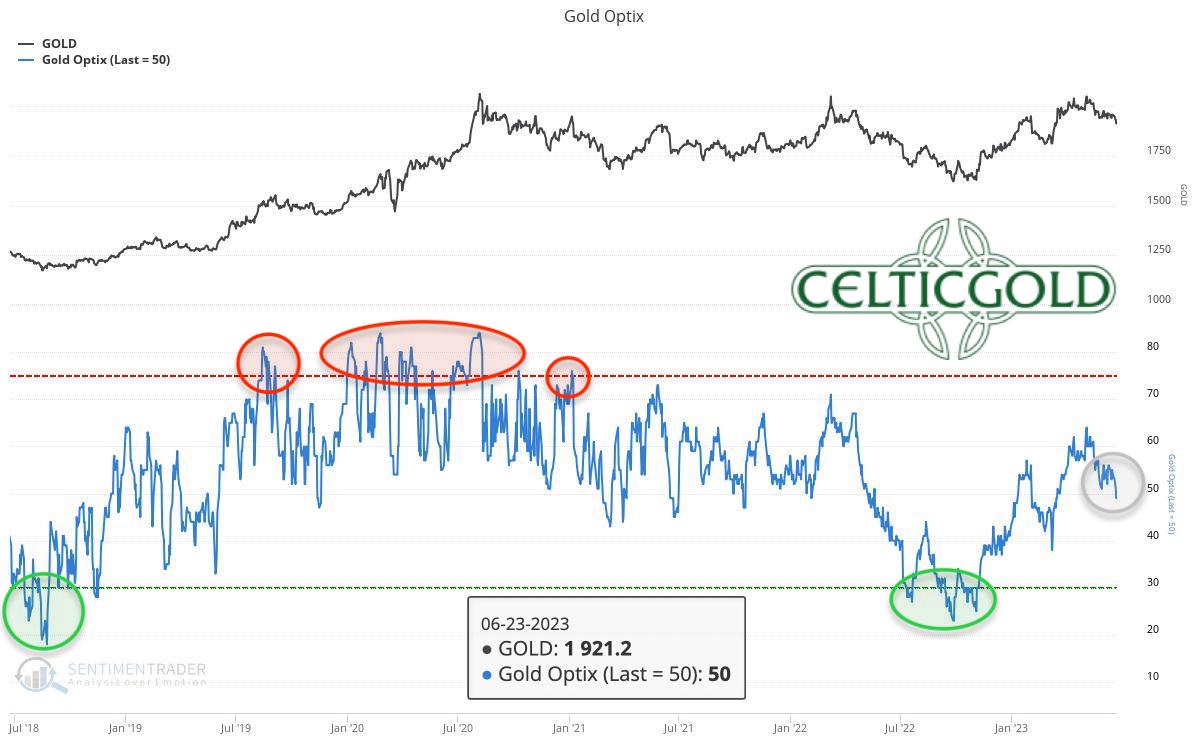

Sentiment Optix für Gold vom 23. Juni 2023. Quelle: Sentimenttrader

Die Stimmung unter den Marktteilnehmern hat sich in den letzten Wochen wieder ein gutes Stück abgekühlt und bewegt sich aktuell im neutralen Bereich. Weder herrschen Gier und Euphorie noch Angst und Panik. Die Sentiment-Analyse ist daher aktuell nur bedingt hilfreich.

Eine völlige Bereinigung des Goldmarktes wäre nur mittels deutlich tieferer Kurse möglich, allerdings finden sich derartige Paniktiefs nur alle paar Jahre. Zuletzt lag Anfang November 2022 eine derartige antizyklische Chance vor. Gleichzeitig steht das Sentiment derzeit aber auch nicht dem Ausbruch auf neue Allzeithochs entgegen.

Insgesamt ist das Sentiment weiterhin neutral.

5. Saisonalität Gold

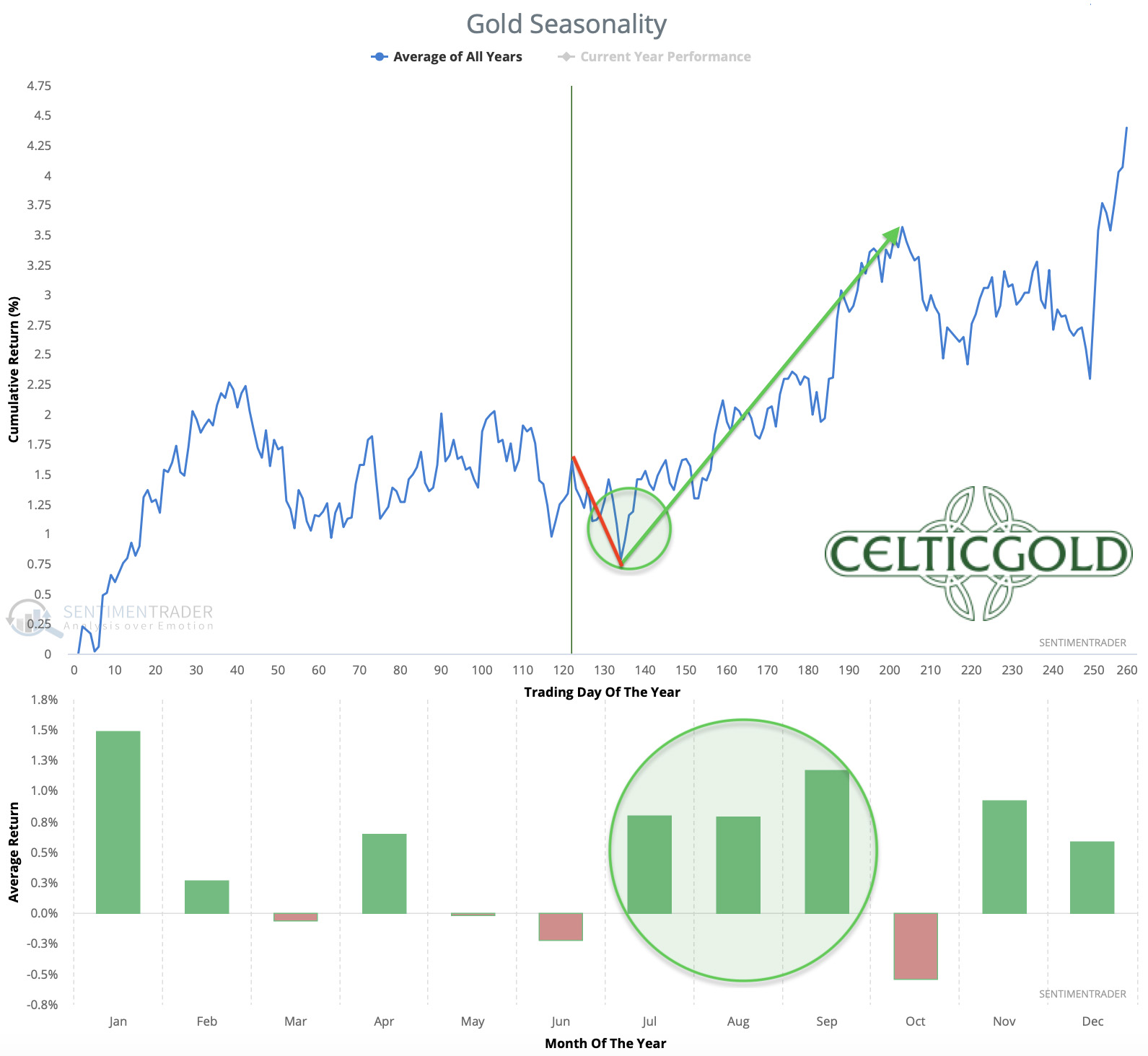

Saisonalität für den Goldpreis über die letzten 54 Jahre vom 23. Juni 2023. Quelle: Sentimenttrader

Saisonalität für den Goldpreis über die letzten 54 Jahre vom 23. Juni 2023. Quelle: Sentimenttrader

Statistisch betrachtet neigt sich die ungünstigen Frühlingsphase langsam, aber sicher ihrem Ende zu. Allerdings erreichte der Goldpreis in diesem Jahr erst Anfang Mai sein typisches Frühjahrshoch, welches in den vergangenen 54 Jahren meist in den Zeitraum zwischen Ende Februar und Ende März fiel. Es wäre daher nicht überraschend, wenn sich die saisonale Trendwende zumindest um einige Woche nach hinten verschieben würde.

Gleichzeitig läuft die Korrektur bereits seit sieben Wochen und hätte damit wohl die zeitliche Mindestbedingung erfüllt. Bislang stehen der siebenmonatigen Rally jedoch nur sieben Wochen Korrektur gegenüber. Auch aus dieser Perspektive erscheint ein Tief- und Trendwendepunkt noch etwas verfrüht.

Zusammengefasst dreht die saisonale Komponente in den kommenden zwei bis sechs Wochen schrittweise auf bullisch.

6. Makro-Update – Bankenkrise, Dollarkrise, Energiekrise, Crackup-Boom

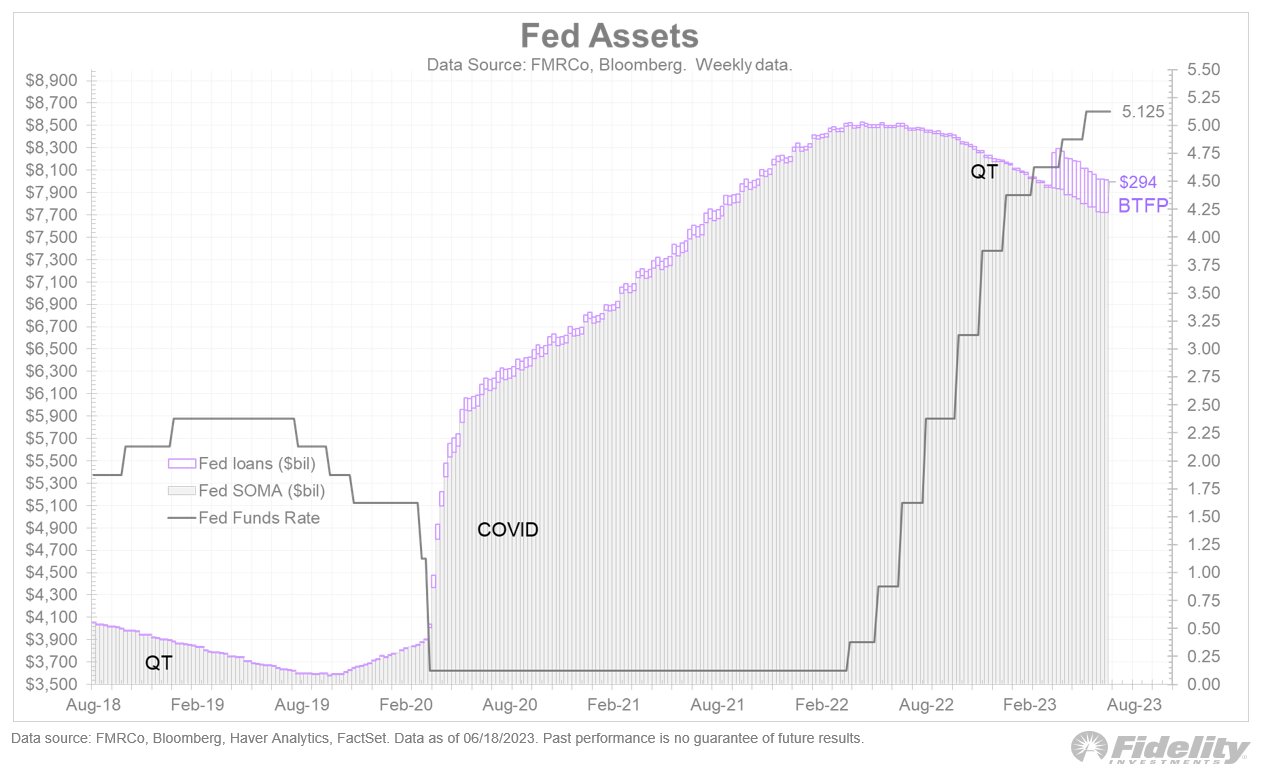

Fed Assets, vom 22. Juni 2023. Quelle: Fidelity

Die amerikanische Zentralbank hat nach ihrem letzten „FOMC-Meeting“ am 14.Juni erstmals seit Mitte März 2022 keine Zinserhöhung durchgeführt, sondern eine Pause verkündet. Damit kommt der aggressivste Zinserhöhungszyklus aller Zeiten vorerst zum Stillstand. Seitdem die FED vor 14 Monaten erstmals ihren Leitzins um 25 Basispunkte anhob, ist dieser mittlerweile bis auf 5,25% angestiegen. Ausgehend von ursprünglich 0,25% hat sich der US-Leitzins also um 2.000% erhöht! Trotzdem beteuert die Fed weiterhin, dass die Zinsen länger hoch bleiben werden und dass man die nächste Zinserhöhung vermutlich im Juli nachholen wird.

Die Finanzmärkte scheinen jedoch unbeeindruckt über den „Peak Fed“ hinauszuschauen. Vielmehr preist die Terminkurve durchweg einen bevorstehenden Umschwung bei der Geldpolitik ein. Dabei bleibt die Liquidität das alles entscheidende Puzzleteil. Hier kann trotz der enormen Rettungspakete im März insgesamt keine Entwarnung gegeben werden. Zwar haben sich die finanziellen Bedingungen zwischenzeitlich entspannt und an den Aktienmärkten sind die Kurse teilweise steil nach oben geschossen, das zugrunde liegende Problem der viel zu schnellen Zinsanhebungen ist damit jedoch nicht gelöst. Blickt man zurück auf die Finanzkrise 2008 hatte die Fed damals auch schon Mitte 2006 ihren Zinserhöhungszyklus beendet. Das Blutbad folgte aber erst 1,5 Jahre später.

Im Ergebnis stößt die Gesamtliquidität derzeit noch nicht auf starken Gegenwind. Während die meisten Marktteilnehmer monatelang auf den Beginn der Rezession gewartet bzw. mit Leerverkaufs- und Hedging-Positionen auf fallende Kurse gewettet haben, konnten die Aktienmärkte bequem weiter steigen. Nach den zuletzt steilen Kursanstiegen dürften mittlerweile aber die bullischen Akteure in der Mehrheit sein und es macht sich eine gewisse Ungeduld breit. Das ist kein günstiges Setup für die grundsätzlich eher schwierigen Börsenmonate zwischen August und Oktober. Ein in dieser schwachen saisonalen Phase zwischen August und September startender Rücksetzer an den Aktienmärkten könnte durchaus einen Sturm an der Liquiditätsfront entfachen.

Für den Goldpreis bedeutet dies, dass eine unmittelbar bevorstehende Trendwende sowie im Anschluss der Beginn der Ausbruchsrally noch nicht in trockenen Tüchern ist. Denn sollten die Aktienmärkte größere Probleme bekommen, könnte sich das Tief am Goldmarkt durchaus bis in den September, Oktober oder noch länger hinziehen. Sobald die Fed aber die Kehrtwende bei ihrer Geldpolitik ankündigen wird, sollte der Goldpreis durchstarten.

7. Fazit: Gold – Noch keine klare Trendwende

Die Edelmetallpreise haben in den letzten Wochen wie erwartet korrigiert. Unsere erste Kurszielzone zwischen 1.900 USD und 1.920 USD wurde bereits erreicht. Unsere zweite Kurszielzone wartet allerdings noch zwischen 1.850 USD und 1.875 USD. Angesichts der dort verlaufenden 200-Tagelinie sowie dem noch nicht überverkauften Wochenchart inklusive einer möglichen inversen SKS-Formation und der fragwürdigen Gesamtliquidität im Finanzsystem, gibt es noch keinen Grund das finale Tief auszurufen.

Sollte dem Goldpreis allerdings um und oberhalb von 1.900 USD eine mehrwöchige solide Bodenbildung gelingen, würden wir vermutlich schon ab Mitte oder Ende Juli voll ins Bullenlager wechseln, denn im größeren Bild geht es am Goldmarkt tatsächlich nur noch um die Frage wann der Ausbruch über 2.075 USD erfolgt.

Florian Grummes

Edelmetall- und Krypto-Experte

www.midastouch-consulting.com

Kostenloser Newsletter

Quelle: www.celticgold.de